声明:本博客所有文章的专业/行业相关信息全部来源于公开资料,且所有内容和观点仅代表个人。 很多东西,单独看一个点看不出什么,但相似的东西摆在一起还能耐住性子看过去,往往就比较有意思,比如文献,比如财报。 8 月 31 日,随着燃石 2022 Q2 财报的发布,除了计划私有化的泛生子,美股上市且主要业务包括肿瘤 NGS 检测的几家同类型又各有特点的公司,2022 Q2 财报已悉数发布。 本文涉及到的九家公司包括:Natera、Guardant、Exact Sciences、Myriad、Veracyte、Invitae、Oncocyte、GRAIL 和燃石医学。 其中,GRAIL 因为被 Illumina 收购,所以其营收内容展示在后者财报中。而除了燃石总部在中国,其它 8 家公司的全部位于美国。 如果说大家的财报有一个主旋律,那就是亏。但各有各的家底,各有各的亏法,也各有各的侧重。除了关注主要财务指标,还应该留意这些公司在财报中提到了哪些其它信息。 因为篇幅有限,本文提到的每家公司我们以后都可以详细展开聊聊他们的核心产品和产品背后的临床试验与应用方向。 Natera 成立于 2004 年,在 2017 年如今行业最熟悉的 Signatera 面世之前,其核心业务集中在无创产前检测 NIPT 领域。 用创始人 MATTHEW RABINOWITZ 的话说:2004 年他姐姐生下了一个患有唐氏综合症的儿子,仅仅出生六天后就去世,创建 Natera 是因为相信所有家庭都应该获得能够及早发现遗传病的技术。 不过最近几年,他们的 MRD 产品 Signatera 像开了挂一样,迅速吸引了大家的目光。比如,2019 年 3 月,华大更是宣布和 Natera 合作完成 Signatera 在中国的商业化落地(中文名:华见微)。 这次合作华大花了多少钱呢,答案是 5000 万美元。 回到 Natera 2022 年第二季度财报。 主要受 Signatera 强劲增长的推动(特别是在结直肠和免疫治疗),其第二季度总收入增长了 40%,收入增加到 1.982 亿美元,去年同期为则 1.42 亿美元。 第二季度净亏损 1.452 亿美元,2021 年同期为 1.16 亿美元。 截至 2022 年 6 月 30 日,Natera 持有约 6.387 亿美元的现金、现金等价物、短期投资和限制性现金(其中现金和现金等价物 0.91 亿)。 比较有意思的是,他们也自信地在财报中写到:结合今年的发展,公司有信心在 2024 年中期实现现金流平衡。(flag 先立在这里,我们 2024 Q2 再来) 在 Earnings Pre 中,他们特别强调了 Signatera 医疗保险覆盖范围已经包括了肌肉浸润性膀胱癌(MIBC)。而 MIBC 的预估市场则可以达到每年 40 万的检测量。 目前其产品可覆盖的报销人群如下图所示。 关于 Signatera 在泛癌种的临床试验,可以看到已经涵盖结直肠癌、胃食管癌、胰腺癌、乳腺癌、卵巢癌和黑色素瘤。 Guardant 是一家从成立之初就专注于全周期跨癌种液体活检(血液检测)的公司,用他们自己的话说 Our goal from day one has been to provide blood tests that span all stages of cancer. 具体如何实现,大概是下图所示的几个方向。 第二季度财报显示,截至 2022 年 6 月 30 日的三个月收入 1.091 亿美元,比 2021 年同期的 9210 万美元增长 19%。其中受到临床检测量和生物制药公司样品量增加的推动,肿瘤业务收入增长 27%。 截至 2022 年 6 月 30 日,现金、现金等价物和有价证券为 12 亿美元,其中现金和现金等价物 2.15 亿美元(2021 年底为 4.92 亿美元)。第二季度净亏损 2.29 亿美元,而 2021 年同期为 0.97 亿美元。 在具体的细节内容中,Natera 一方面也是提到医保,另一方面强调了药企合作业务的增长。 而在全球化策略中,可以从上图看到他们特别提到中国的一家公司艾迪康,早前报道显示,Guardant 的 Guardant360 和 GuardantOMNIO 都已经完成了国内授权。 针对公司最重视的结直肠早筛监控,按照 Guardant 的说法正在释放出 20 个 billion 的市场机会。 更多的产品策略可以从下图略知一二。 多说一句,开头我们提到的这两家公司在 MRD 领域互相一直不对付。针对产品的性能没少搞事情,从 2021 年 5 月开始就一直在打官司,而同行只能静静地看他们表演。 Exact Sciences 成立于 1995 年,2001 年进行首次公开募股。 纵观 Exact Sciences 的发展,能够进行结直肠癌粪便筛查的 Cologuard 可以说是其最核心的一款产品。依托于万人入组的大型临床研究 DeeP-C,Cologuard 的安全和有效性得到充分证实,并于 2014 年获得美国 FDA 批准用于结直肠癌检测。 除此以外,最近几年他们的液体活检产品 OncotypeDX 则是另外一项重要业务。OncotypeDX 目前已经在前列腺癌,乳腺癌和结直肠癌中有了不同方向的应用。 接下来看看他们的 2022 Q2 财报数据。 不同于其他几家 NGS 检测公司,Exact Sciences 在这波疫情中参与了 COVID-19 检测业务。 公司第二季度的总收入为 5.216 亿美元,比 2021 年同期的 4.348 亿美元增长 20%。在三块主要业务中,Screening 业务达到 3.54 亿美元,超过 67%,肿瘤相关的业务收入为 1.54 亿美元,同比增长约 12%。COVID-19 检测占了零头 0.14 亿美元。 Exact 整个第二季度的净亏损为 1.661 亿美元,而去年同期的净亏损为 1.769 亿美元。第二季度末的现金和现金等价物为 2.134 亿美元,有价证券还有 5.146 亿美元。 关注的主要内容和突破可以在下面两张图中一目了然:基本盘是结直肠癌筛查,还有多癌种早筛和 MRD 监控。 值得注意的是,在这次财报中宣布将放弃 Oncotype DX 在前列腺中的检测,以高达 1 亿美元的价格出售给 MDx Health。 论资历,成立于 1991 年的 Myriad,是没有多长历史的历史长河里成立最早的基因组公司之一。1994 年他们的科学家在 Science 中发表论文发现了 BRCA1 基因与遗传性乳腺癌和卵巢癌有关。1995 年就已经正式在 NASDAQ 上市。 通读财报,几个关键数字。 Myriad 2022 年第二季度收入同比下降了 5%。该期间的总收入为 1.793 亿美元,低于去年第二季度的 1.894 亿美元。本季度净亏损 1410 万美元,去年同期亏损 470 万美元。第二季度末拥有 1.052 亿美元的现金和现金等价物。 看点细节。商业化的核心检测业务包括了三大部分,分别是心理健康检测业务(涵盖 64 种精神疾病检测能力的 GeneSight),女性健康检测业务(产前检测),以及我们最为熟悉的肿瘤检测业务。 其肿瘤业务在 2022 年第二季度收入 7610 万美元,同比下降 3%,但比第一季度连续增长 9%。 具体到肿瘤业务,Myriad 提供遗传性肿瘤检测,比如 MyRisk;还提供肿瘤诊断相关产品,如 myChoice CDx (HRD 检测)、Prolaris 前列腺癌检测和 EndoPredict 乳腺癌预后检测。 MyChoice CDx 2022 年第二季度在美国的季度交易量达到历史最高,同比增长 63%,比 2022 年第一季度则连续增长 10%。 前列腺癌预后检测产品 Prolaris 在 2022 年第二季度也实现最高季度销量,比之前的季度销量记录高出 6%。 成立于 2008 年的 Veracyte 是一家明确定位为肿瘤诊断的公司,诊断产品主要包括了如下图所示的 6 个。其中不少产品的主要用途是对单一癌种进行临床相关的分型。 2022 年第二季度总收入 7290 万美元,与 2021 年的 5510 万美元相比增长了 32%,同样包括了三个主要部分。 其中,检测收入为 5970 万美元,与 2021 年第二季度的 5080 万美元相比增长了 18%,主要是由泌尿科相关产品的增长推动;产品收入为 310 万美元,与 2021 年第二季度的 270 万美元相比增长了 16%;生物制药和其他收入为 1000 万美元,与 2021 年第二季度的 160 万美元相比增加了 840 万美元,主要是由收购 HalioDx 的贡献所推动。 Veracyte 第二季度的净亏损为 950 万美元,而去年同季度为 900 万美元。 本季度末拥有现金、现金等价物和短期投资 1.640 亿美元。预计 2022 年全年总收入将达到 2.72 亿美元至 2.8 亿美元,同比增长 24%至 28%。 公司的四个主要中长期增长策略。 在不同癌种中的产品布局。 Invitae 成立于 2010 年,根据最新的财报显示,其 Q2 收入 1.366 亿美元,与 2021 年第二季度的 1.163 亿美元相比增长了 17.5%。截至 2022 年 6 月 30 日,现金、现金等价物还有 3.03 亿美金。 Q2 净亏损 25 亿美元,在财报中特别给出了说明,之所以能亏这么多,主要是因为净亏损包括了 23 亿美元的商誉减值,这是由于股价和相关市值的持续大幅下跌以及低于预期的财务业绩的结果。 在财报中 Invitae highlight 了三点内容,分别对应医疗机构,药企合作和患者人数。 其中特别提到,超过 310 万的患者总人数中近 62%可用于数据共享。之所以关注数据共享,是因为 Invitae 把患者的真实世界数据管理,看做未来重要的增长方向。 关于烧钱速度,Invitae 也给出了一个比较乐观的预期。 预计 2023 年将从 6 亿美元下降到 3 亿以内,还专门强调,按照目前的现金储备烧到 2024 年底不成问题。(又是一个 flag,且看) Oncocyte 成立于 2009 年,最主要的产品是肺癌诊断相关的产品 DetermaRx。 Oncocyte 的财报显示,其第二季度的总收入为 210 万美元,2021 年第二季度为 200 万美元。净亏损 830 万美元。截至 2022 年 6 月 30 日现金和现金等价物还有 4480 万美元。 关于产品相关的细节披露中。与 2021 年第二季度相比,DetermaRx 的样本量增长了 66%。另外一项免疫治疗相关产品 DetermaIO,其临床合作伙伴在 ASCO 和 AACR 上供提交了五份摘要,扩大了 DetermaIO 与六种不同癌症类型决策的临床相关性的证据。其中独立前瞻性随机临床试验表明,DetermaIO 可以识别并扩大结直肠癌的免疫检查点抑制剂的患者。 此外,他们 highlight 了比较有意思的两点内容。 一是裁员。知道自己钱剩下的不多,他们表示组织结构调整预计每年将减少超过 450 万美元的人力成本,其它的成本削减算在一起,预计 2023 年的年运营成本将比 2022 年减少约 1200 万美元。 二是特别提到了国内的燃石。由于燃石引进了 Oncocyte 的 DetermaRx Lung Cancer Assay(中文名:朗迪瑞),Oncocyte 今年也因此获得了 100 万美元具有里程碑意义的付款。 作为一家专注于肿瘤早检的公司,GRAIL 2021 年 8 月被 Illumina 收购之后,其核心经营数据也纳入了母公司的财报。后者 2022 年 Q2 的财报就分成了两个部分,其中一部分是 Core Illumina,另一部分是 GRAIL。 关于 Core Illumina 不谈,我们仅仅捡出来 GRAIL 的部分看看。先说结论,一个季度亏了 1.87 亿美元。 在 PPT pre 上,Illumina 展示了 GRAIL 被收购之后的一些大动作。 比如: 另外,PPT 里没写,但是财报里提到的。与 Fountain Health Insurance 合作,提供 Galleri 作为年度福利;另一方面,与美国退伍军人事务部和退伍军人健康基金会合作,在未来 3 年向全美 10,000 名退伍军人提供 Galleri。 这么多大动作,直接反映在钱上得多费钱呢? Illumina 随后展示 GRAIL 营收 1200 万美元,支出 1.56 亿美元。烧钱主要还是在人力和临床试验,甚至这个数字由于他们 G&A 费用控制,要比预期少了一些。 可以多说一句的是,Illumina 现在野心之大和头之铁。 一年前收购 Grail,案子本身就没有通过美国和欧盟的审查许可。在这个行业里的人都明白,你一个卖仪器的上游企业,收购一个用仪器的下游公司。这做法,越看有点越像大洋彼岸的……。 收购一年之后,Illumina 前一阵子刚刚表示公司已经拿出了接近 5 亿美元的预算,为欧盟可能征收的巨额罚款做好准备。 看完楼上 8 家公司,最后看看唯一的国内公司燃石。 燃石成立于 2014 年,相比于其他几家美国公司要更晚一些。不过依靠持续的研发投入如今也带来了产品能力的回报。 以早筛为例,自 2016 以来,燃石基于甲基化策略的早筛产品已经进行了多次迭代升级,完成了从 6 癌种到 9 癌种再到 22 癌种的监测和溯源。 在最新发布的财报中,燃石 highlight 三部分内容: 强调这三点,多少能看出一些东西。 比如入院和 MRD 产品是目前高度关注的两个趋势;早筛的两个研究体现了对于相关业务未来稍远几年的强烈预期;药企服务,在疫情持续不明朗,影响中心实验室和院端主要核心业务的几年,似乎成为了一个被愈发看重的业务营收增长点。 当然,这些具体内容也都可以在 Earnings Pre 中看到详细介绍。 关于具体营收。 截至 6 月 30 日,整个二季度收入为人民币 1.308 亿元(1950 万美元), 毛利 8260 万元。三个核心板块中,中心实验室业务收入人民币 7860 万元(1170 万美元),院内业务收入人民币 3420 万元(510 万美元),药企服务收入人民币 1807 万元(270 万美元)。 过去一年半的中心实验室送检量如下图。 再来看看入院的情况,合作医院数量和 Q1 相比还有 3 家增长。 同时,在 Earnings Pre 中燃石也特别提醒了 COVID-19 对于业务的影响。 其中院内,全国除上海北京以外 60%的强劲增长被上海北京 49%的销量减少抵消。上海和北京的销量实在是太重要了。 钱花到哪里了呢? 财报显示,研发费用人民币 9211 万元(1380 万美元),销售和营销费用为人民币 1.056 亿元(1580 万美元),一般和行政费用(G&A)人民币 1.5 亿人民币(2240 万美元)。 截至 6 月 30 日的三个月,净亏损人民币 2.621 亿元(3,910 万美元),而 2021 年同期为人民币 2.037 亿元。还有现金和现金等价物 11.48 亿人民币(1.714 亿美元)。钱不缺,这点和上面我们提到的 Invitae 类似。 此外,对于 MRD 和早筛的重视,也在整个 Earnings Pre 中随处可见。 早筛内容里,他们特别介绍了自己的早筛技术和多癌种早筛优势以及深度合作的大佬们。 在 MRD 方向上则详细展示了自己的发展策略和临床试验进展。 上市公司的好处(对于行业从业者)就是每季度发布的财报给了我等打工人一个更全面了解行业和公司的小窗口。 写到这里,我们就看完了这 9 家公司 Q2 的整体情况和未来的一些发展重心。 整体受到经济环境周期和 COVID-19 的影响,大家就是一起亏亏亏。面对这样的现实,不差钱的、有靠山的继续迈开步子向前,多数公司都需要重新思考,开始很难避免的人员架构调整和研发投入调整。 最后的最后,再来看一看这几家公司目前的市值吧。我们下次见。 本文作者:思考问题的熊 版权声明:本博客所有文章除特别声明外,均采用 知识共享署名-非商业性使用-禁止演绎 4.0 国际许可协议 (CC BY-NC-ND 4.0) 进行许可。 如果你对这篇文章感兴趣,欢迎通过邮箱订阅我的 「熊言熊语」会员通讯,我将第一时间与你分享肿瘤生物医药领域最新行业研究进展和我的所思所学所想,点此链接即可进行免费订阅。

写在前面

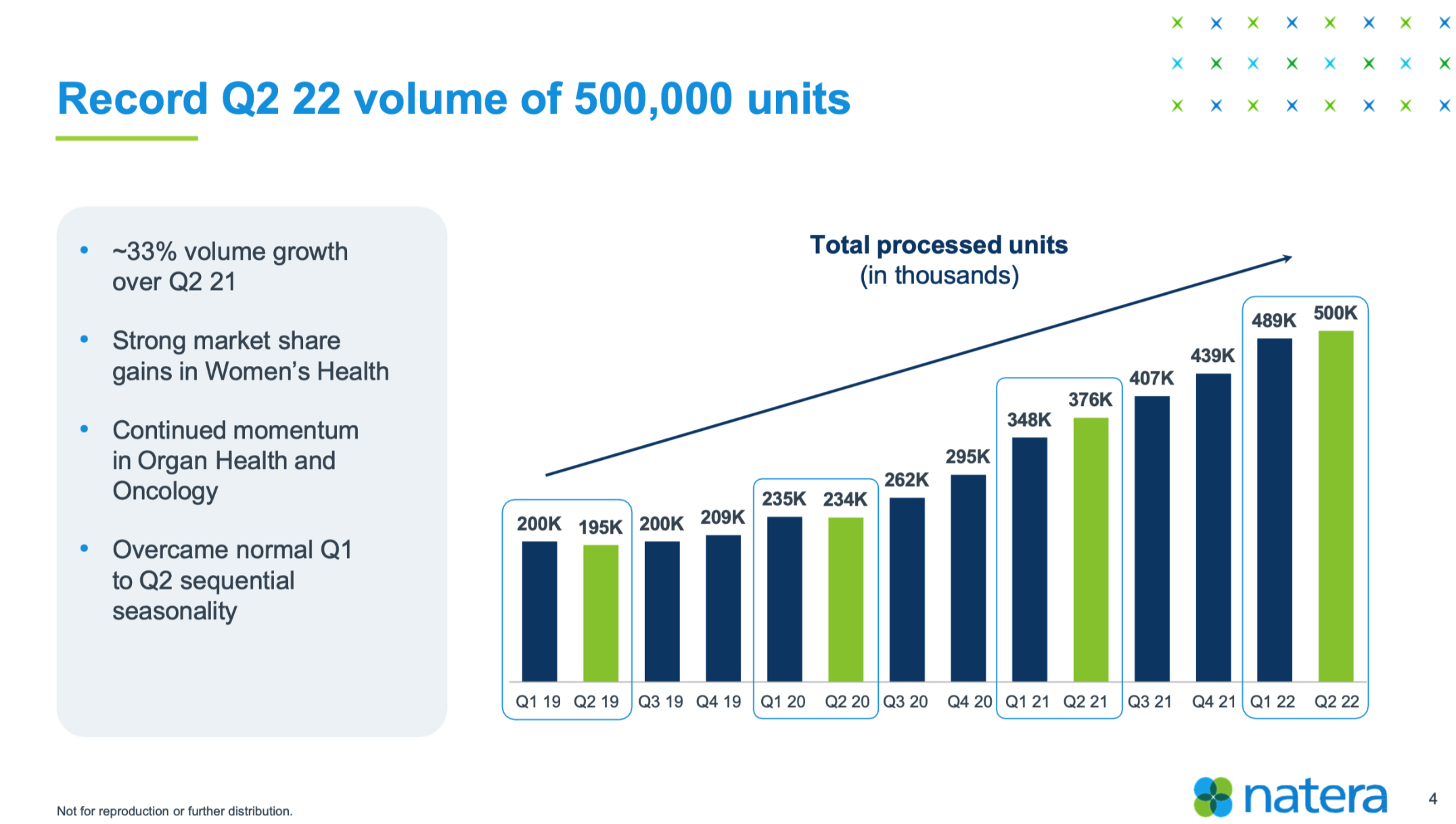

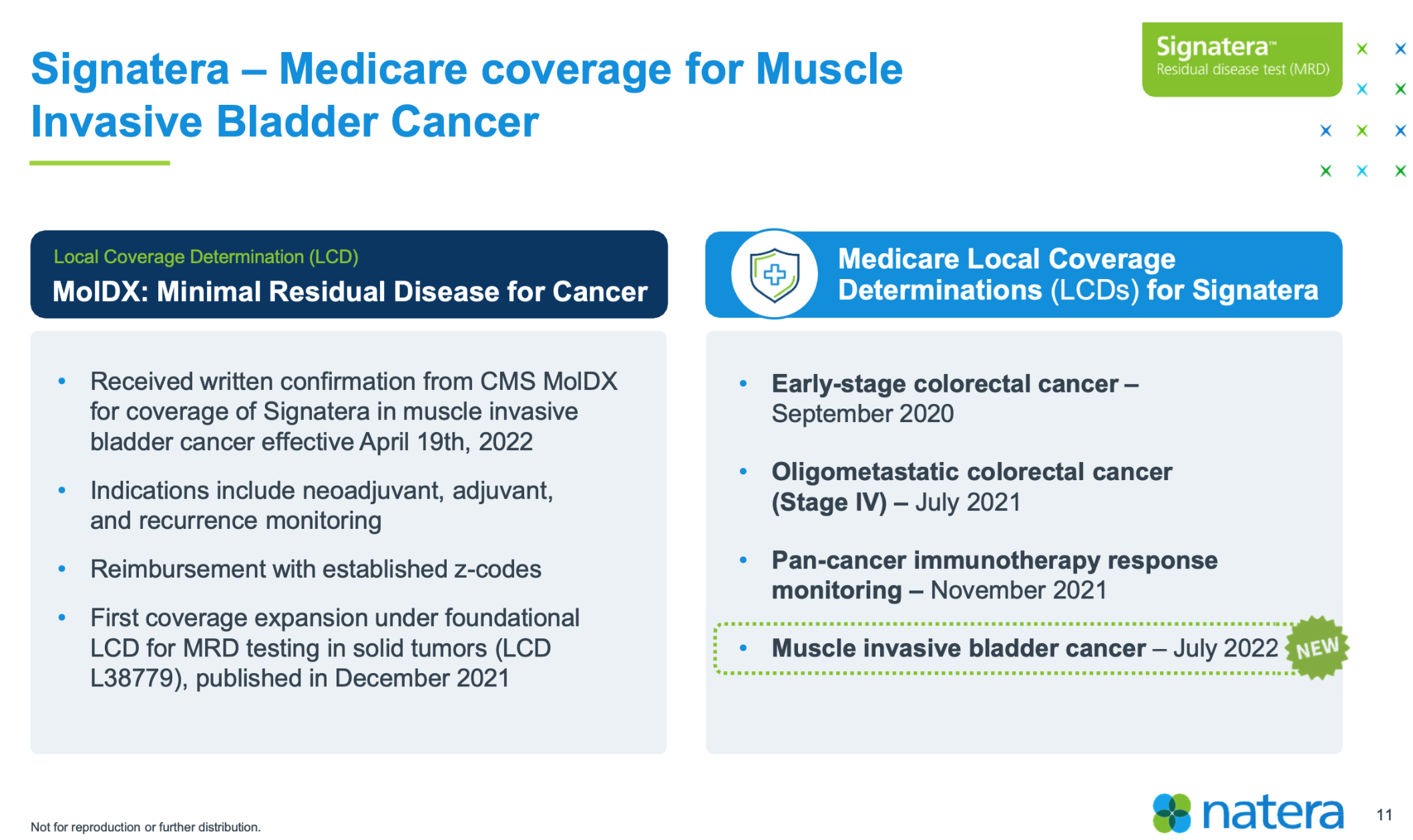

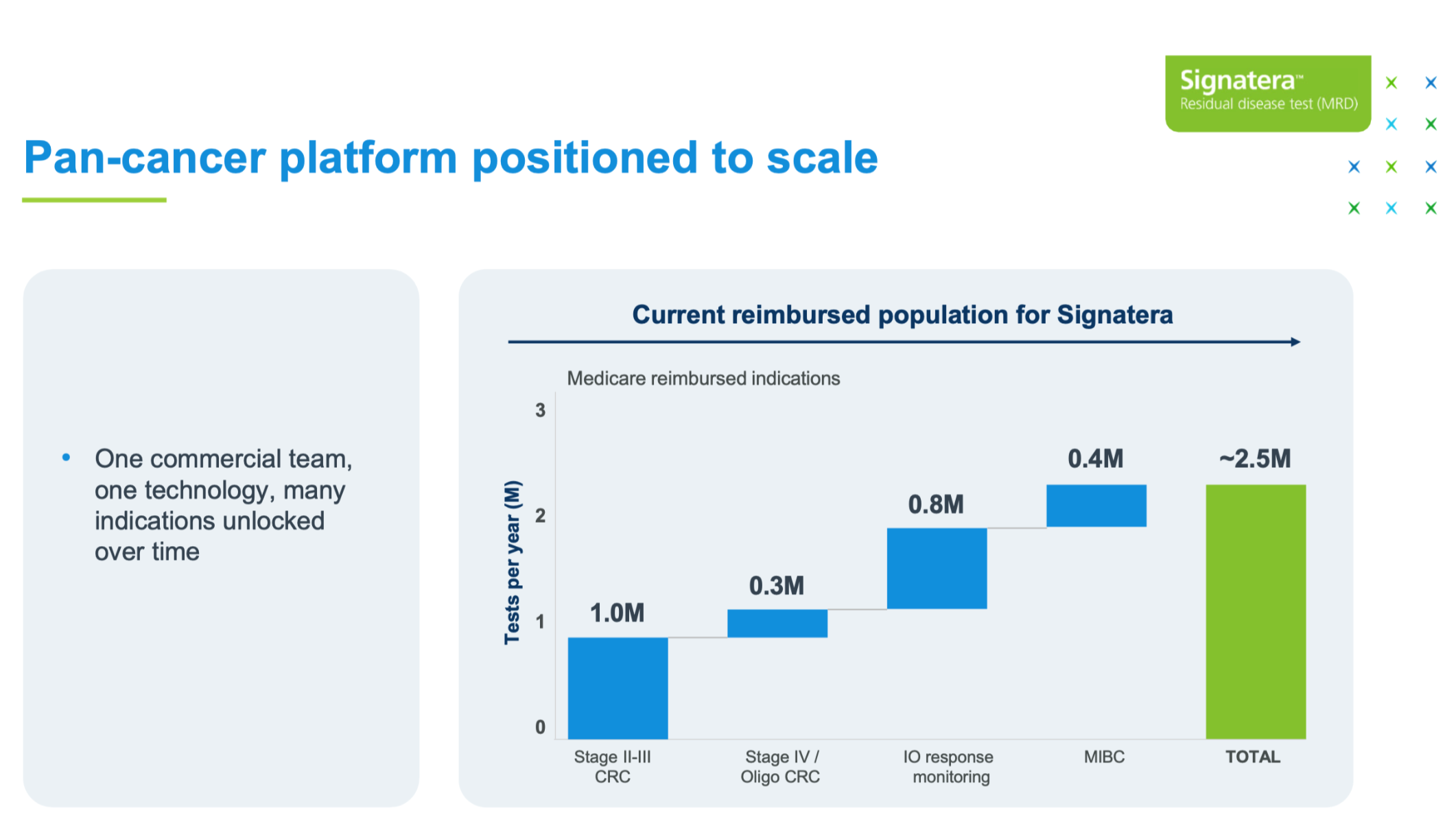

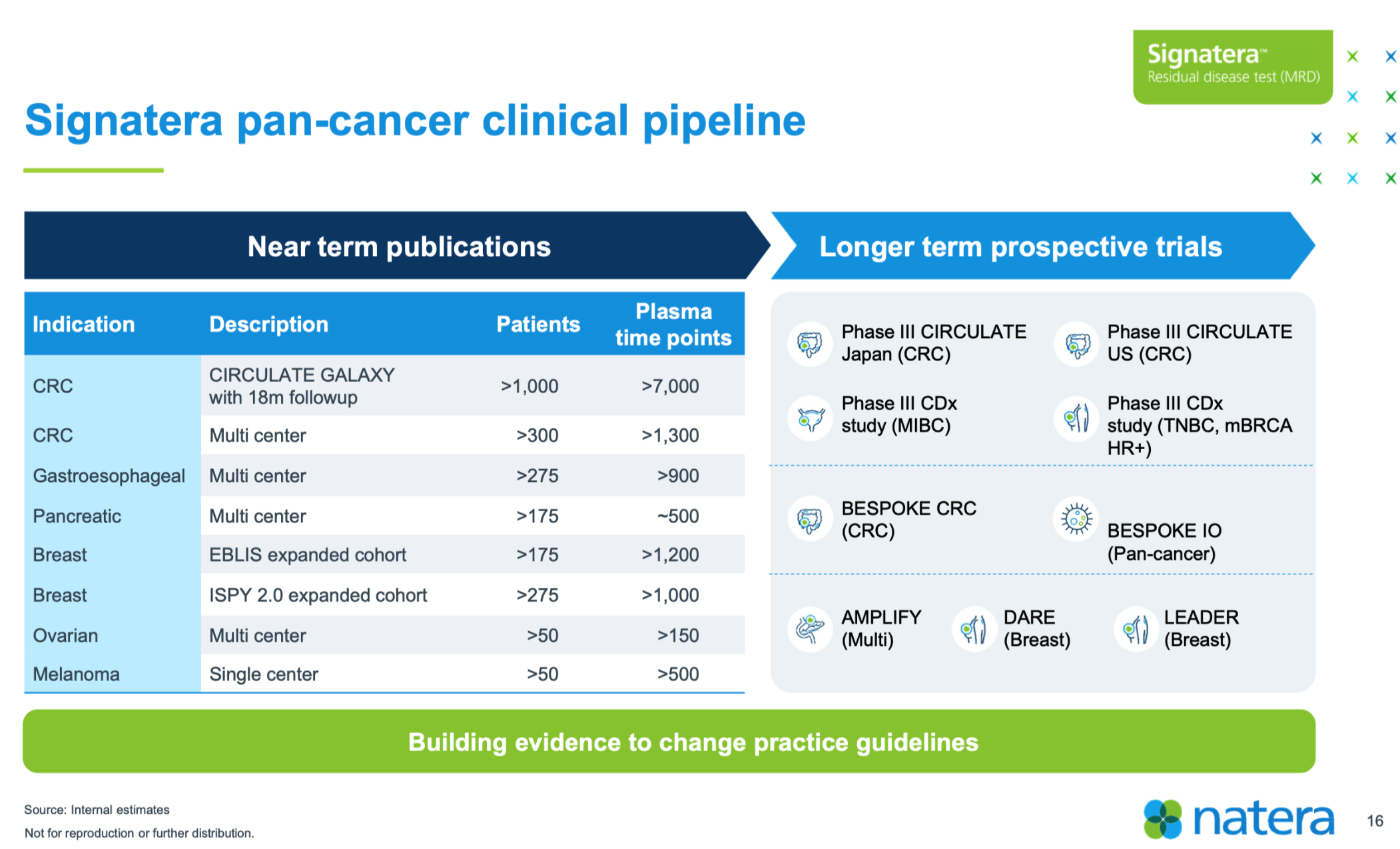

Natera

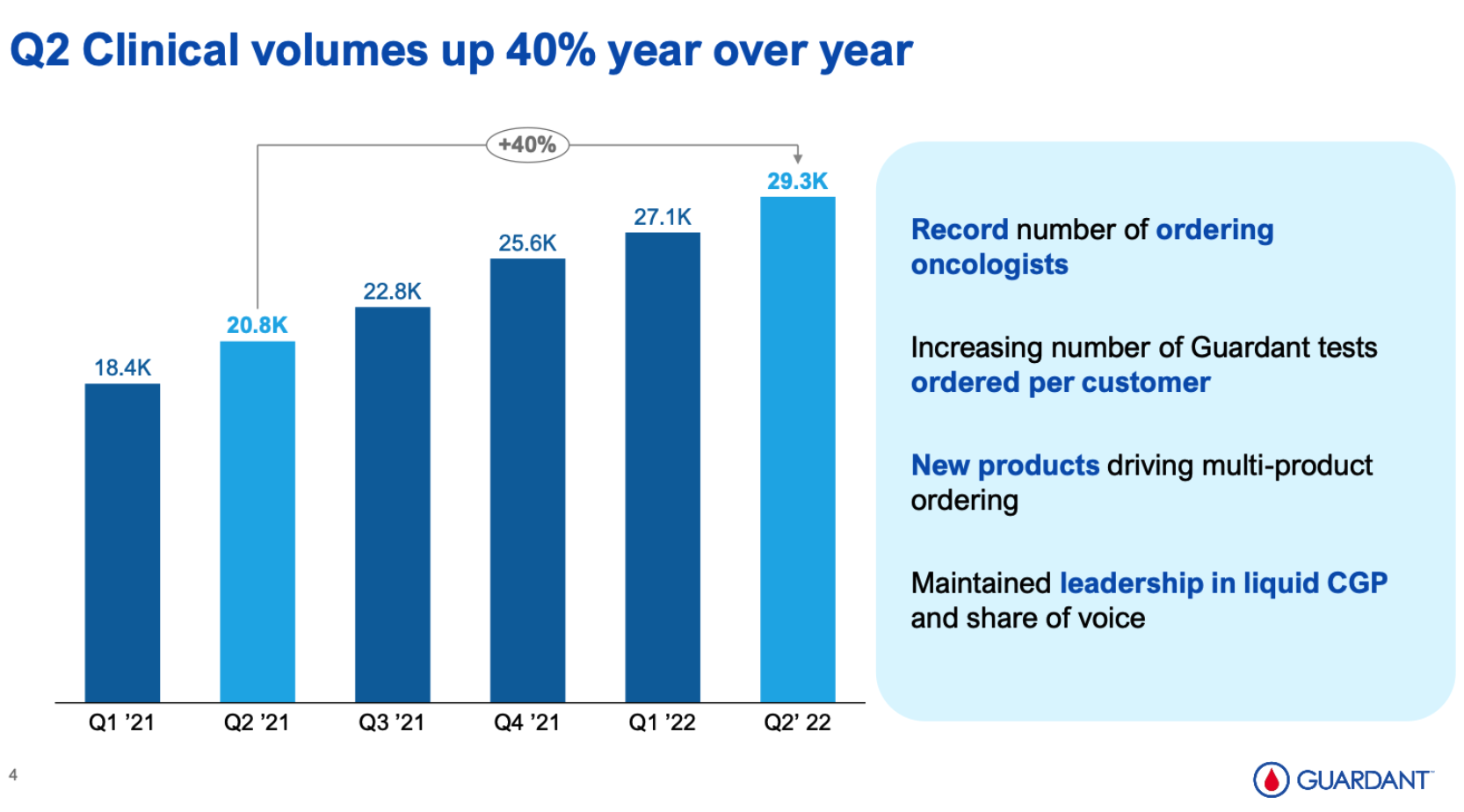

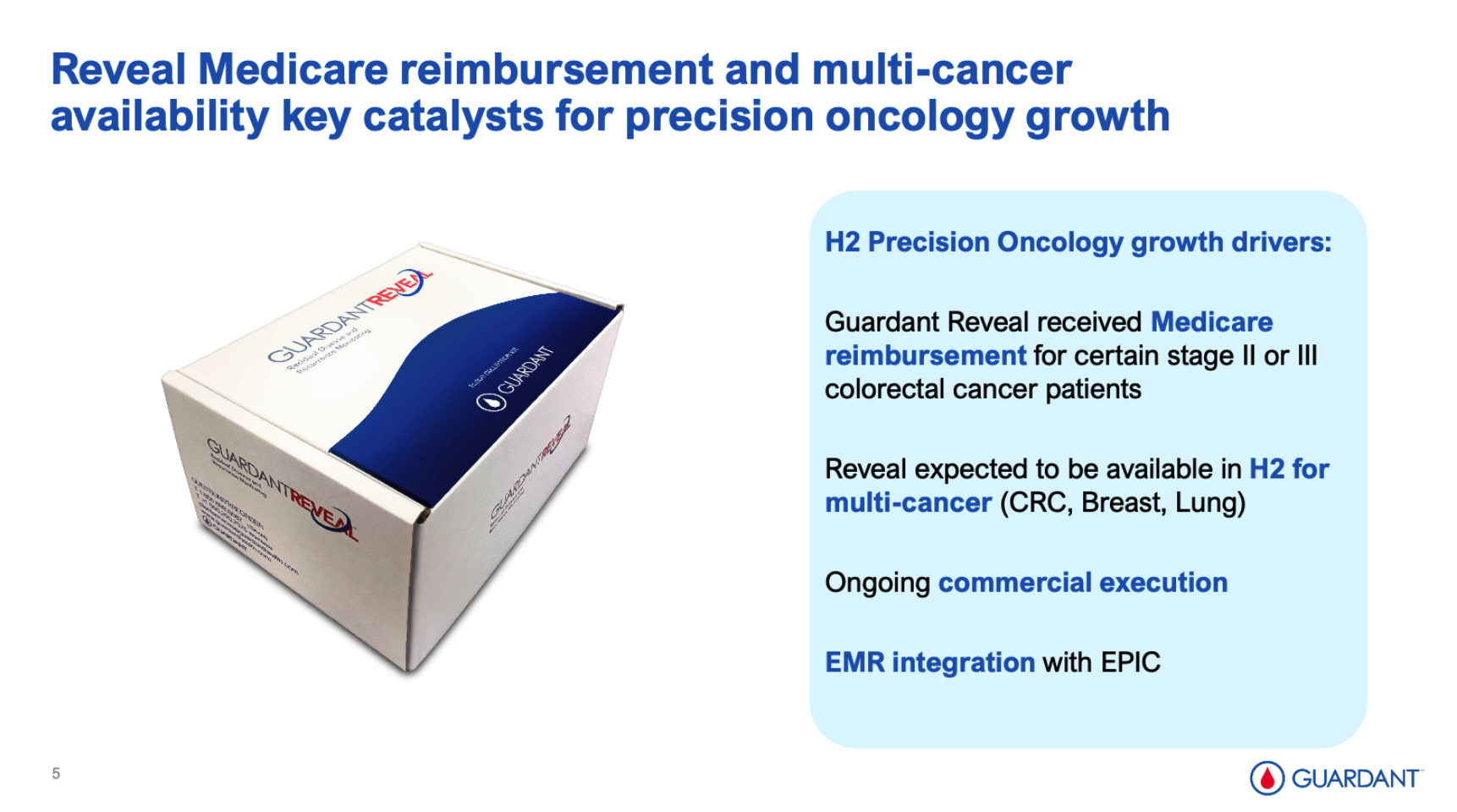

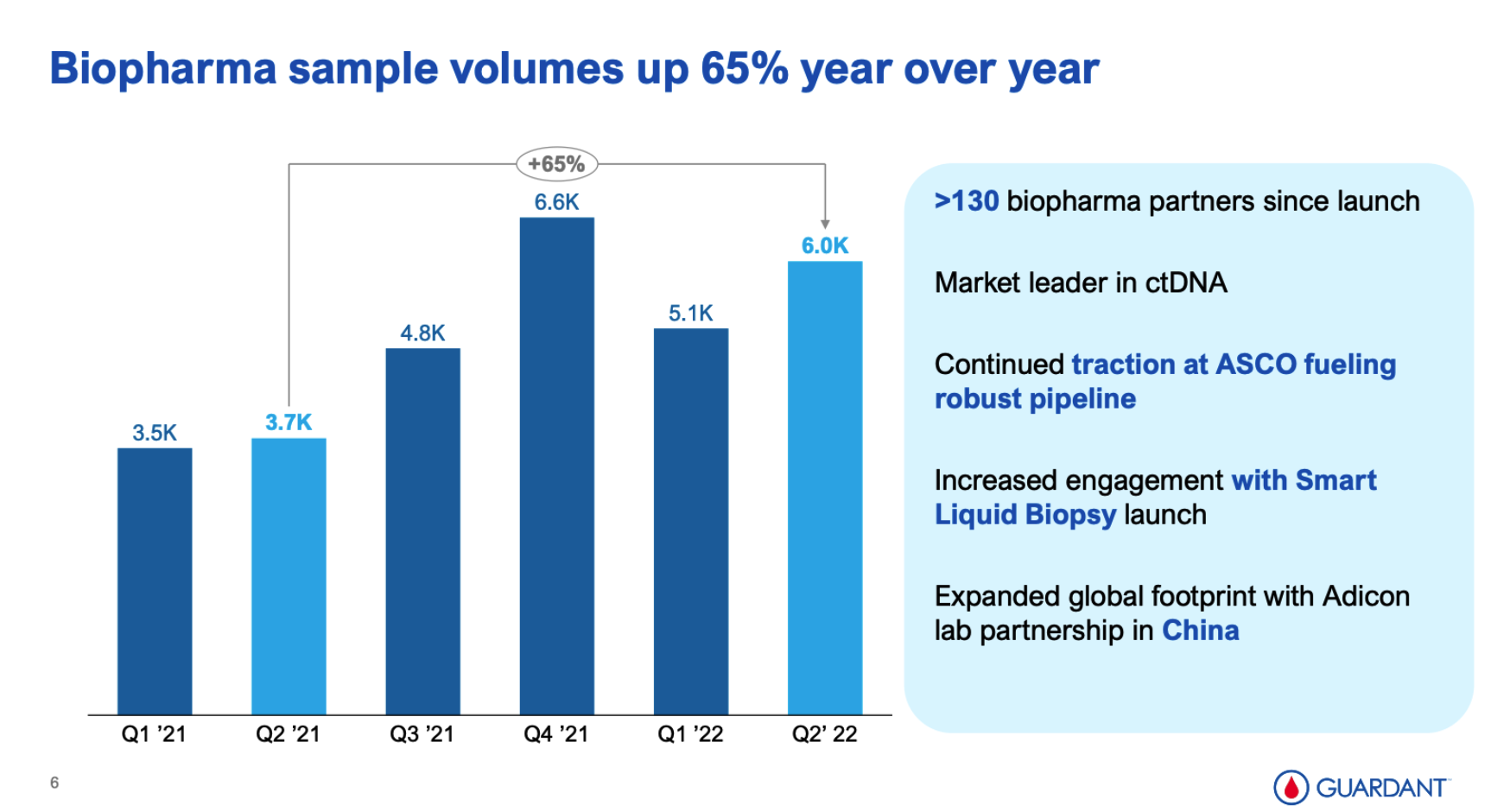

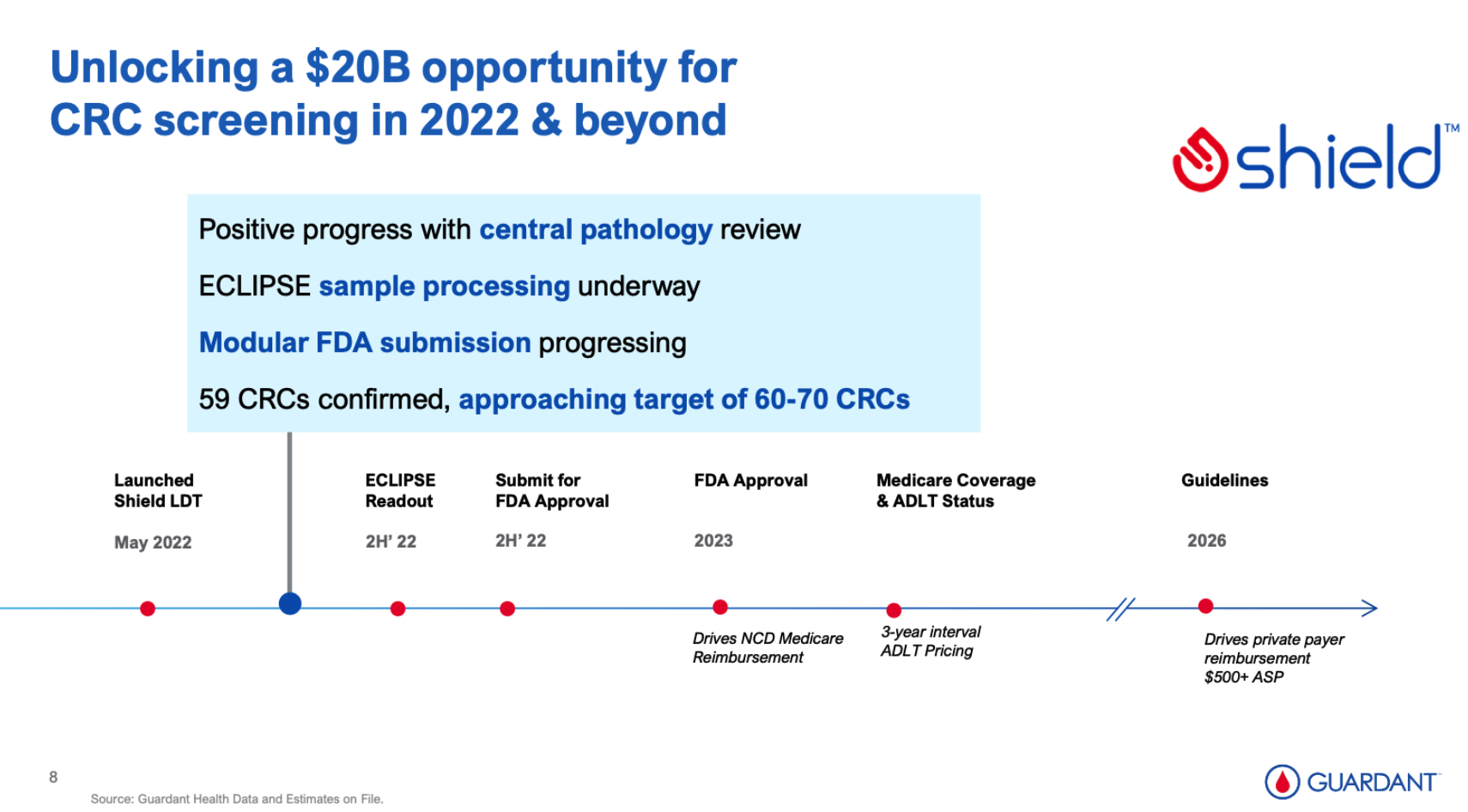

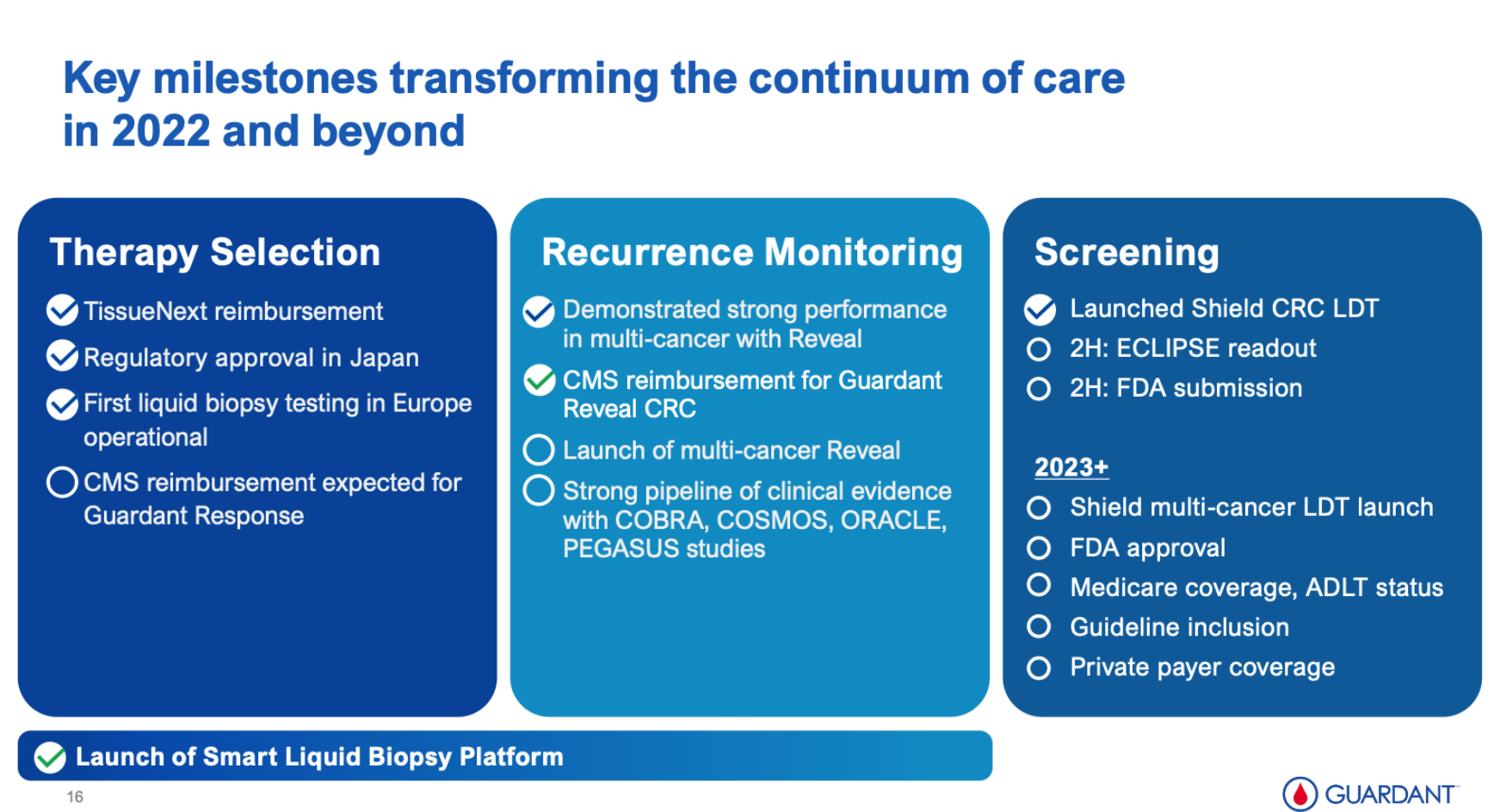

Guardant

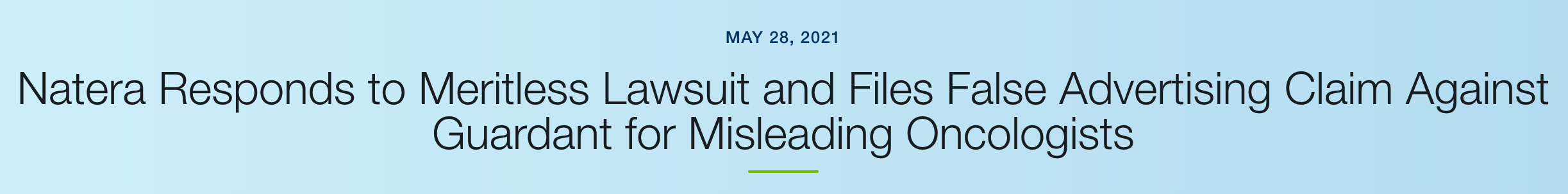

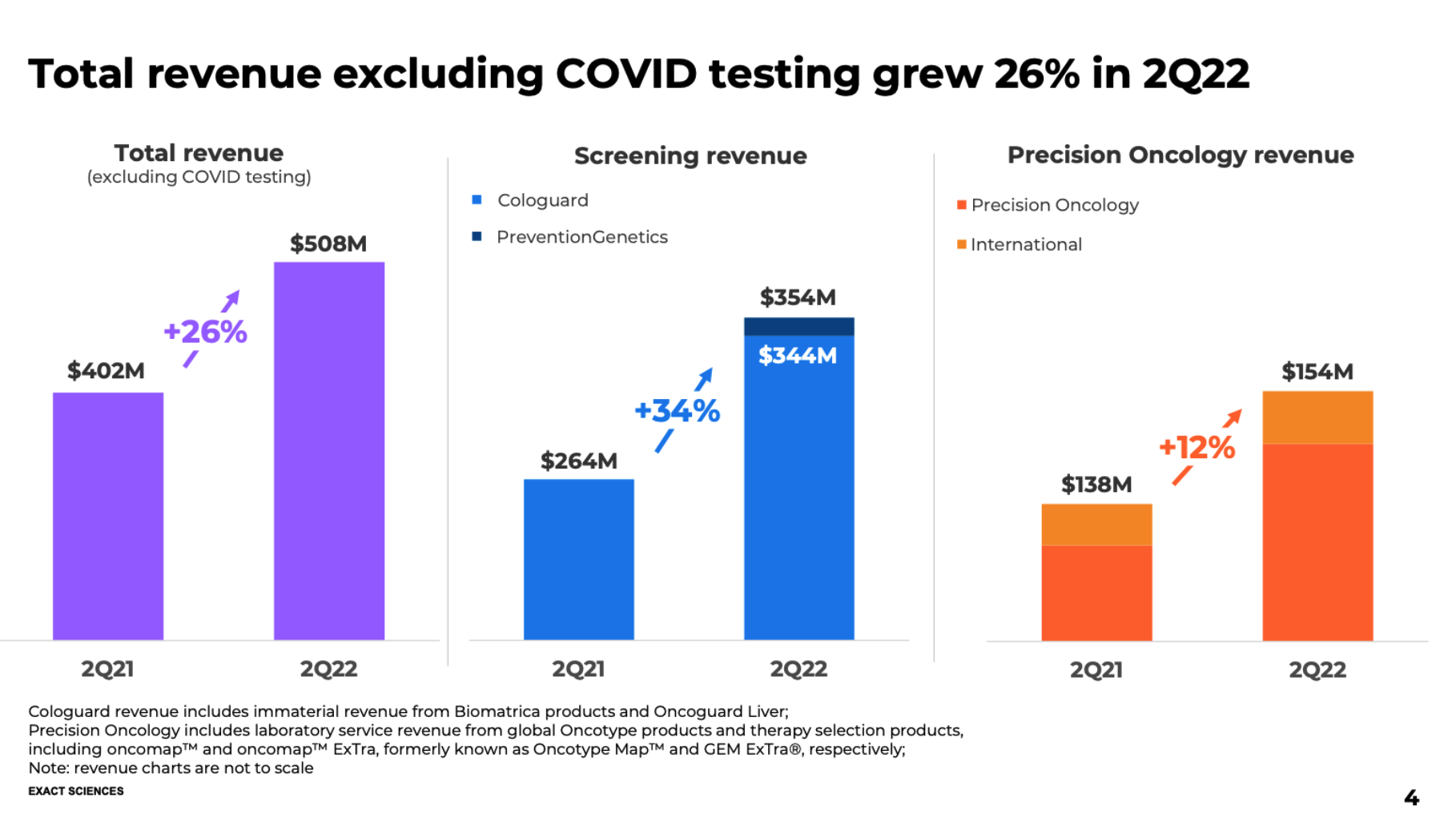

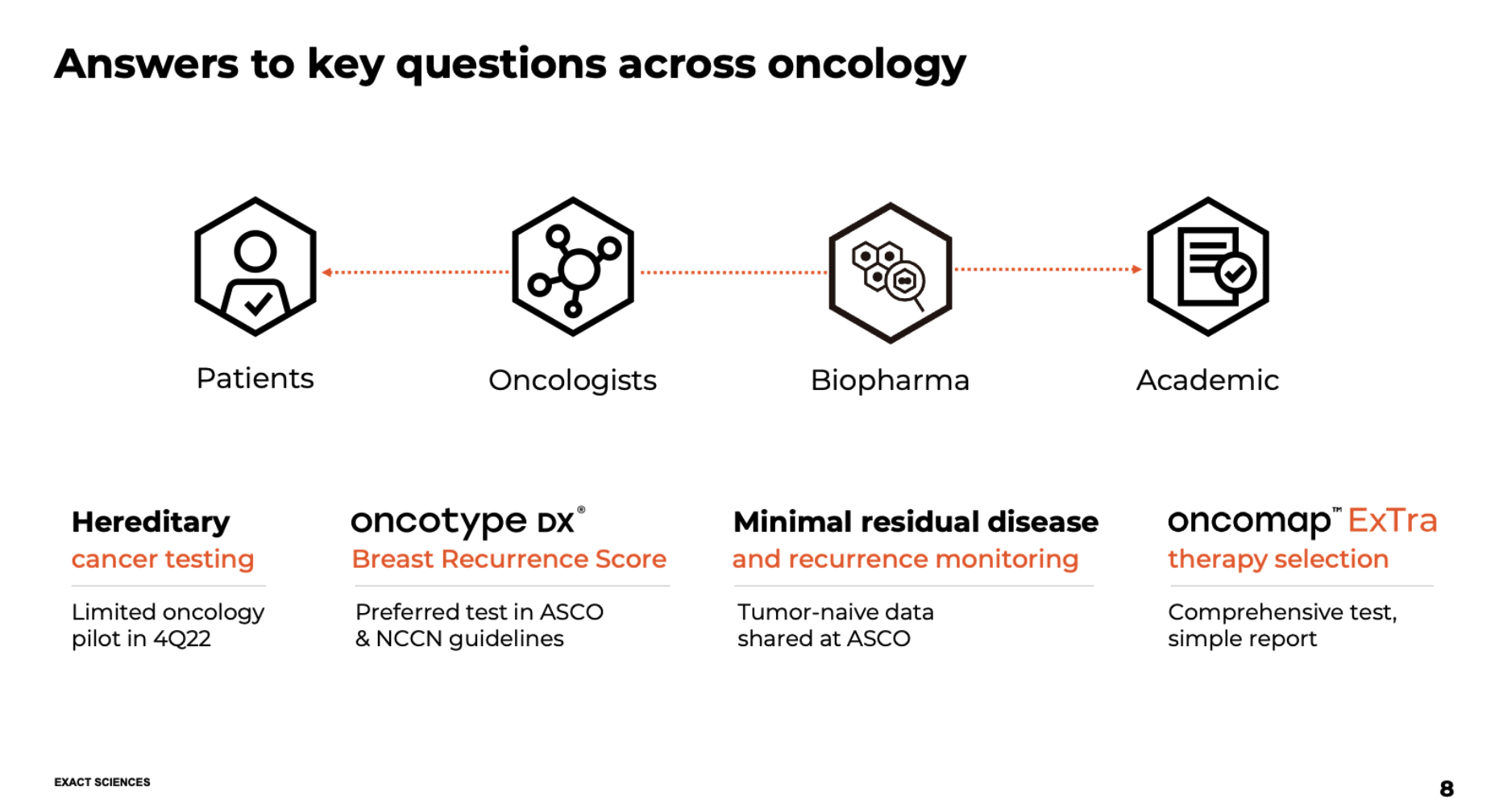

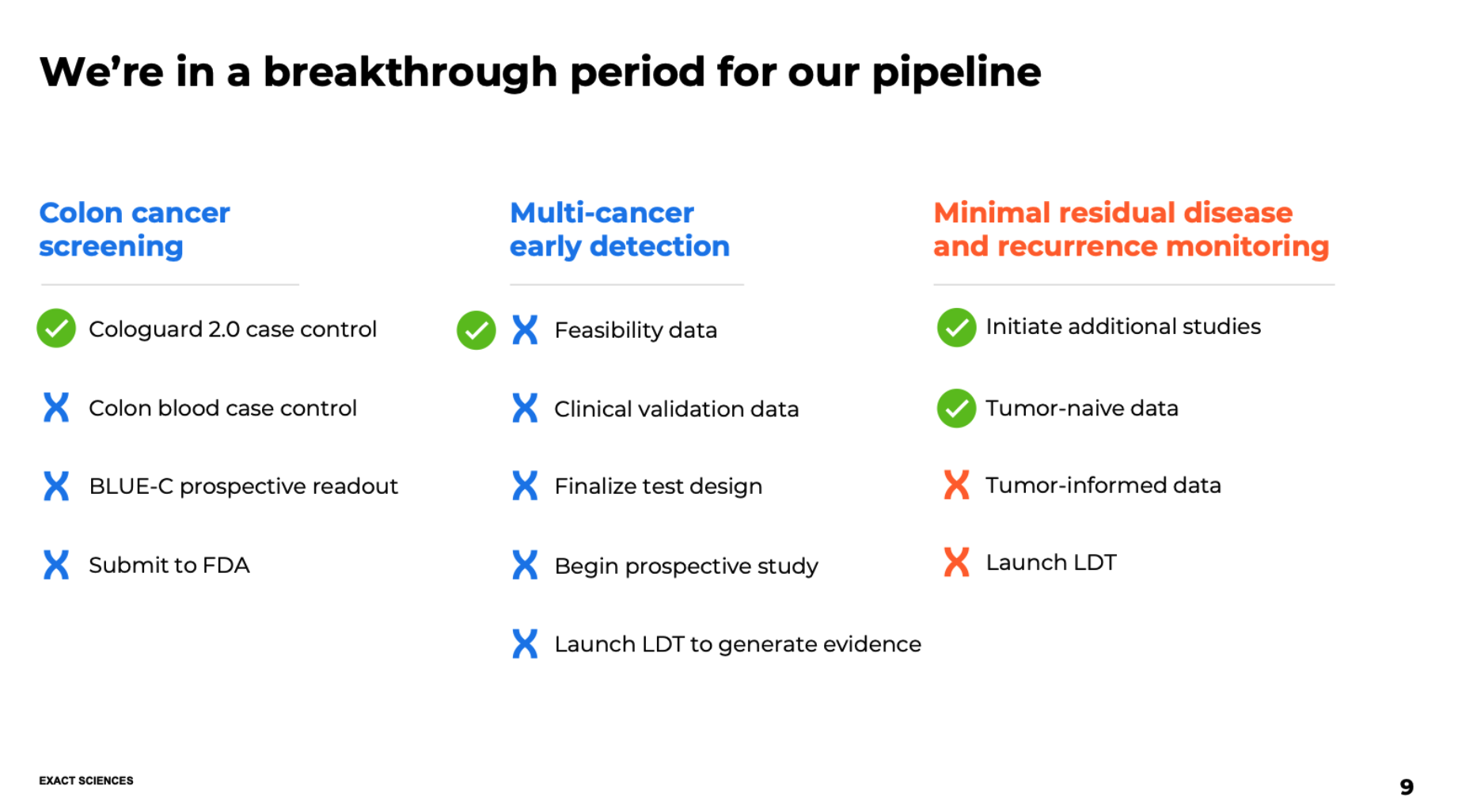

Exact Sciences

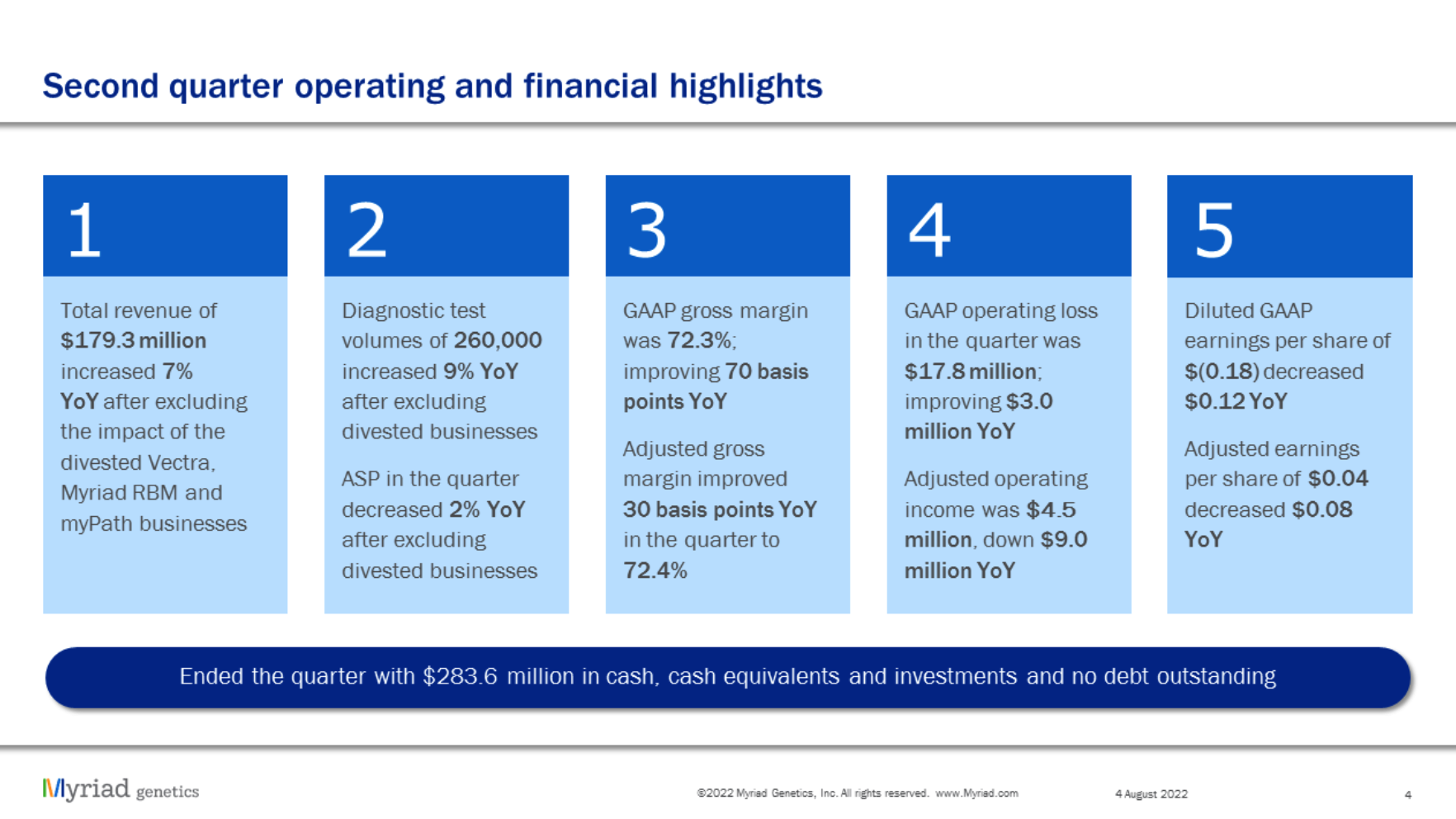

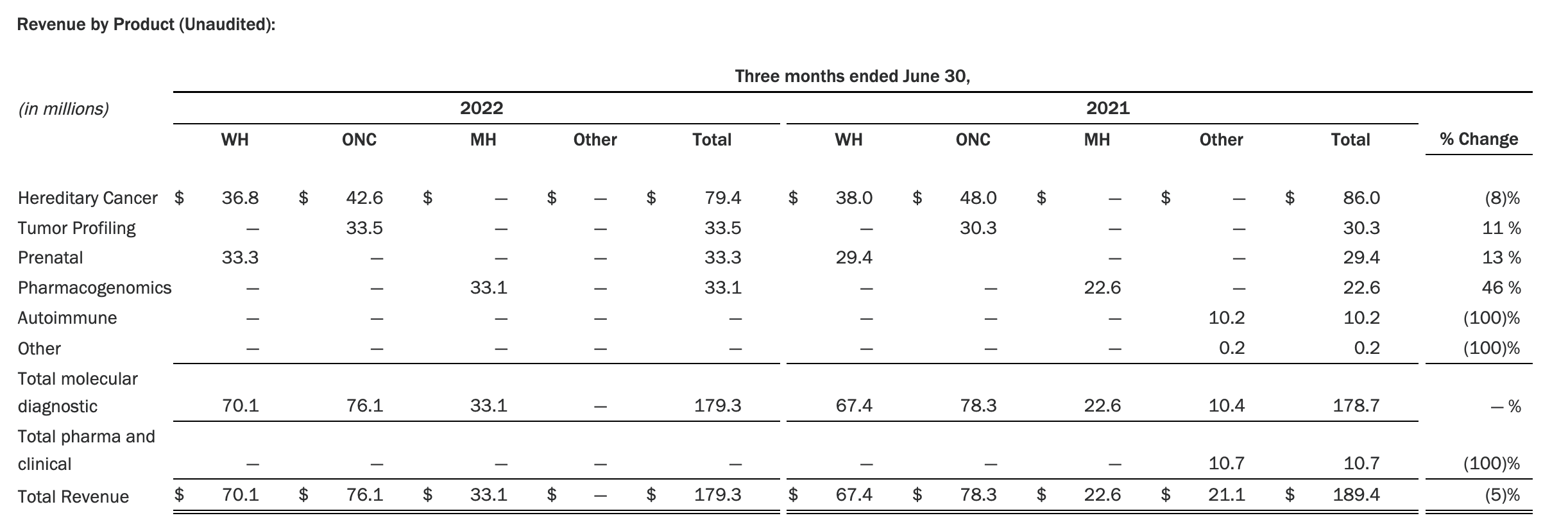

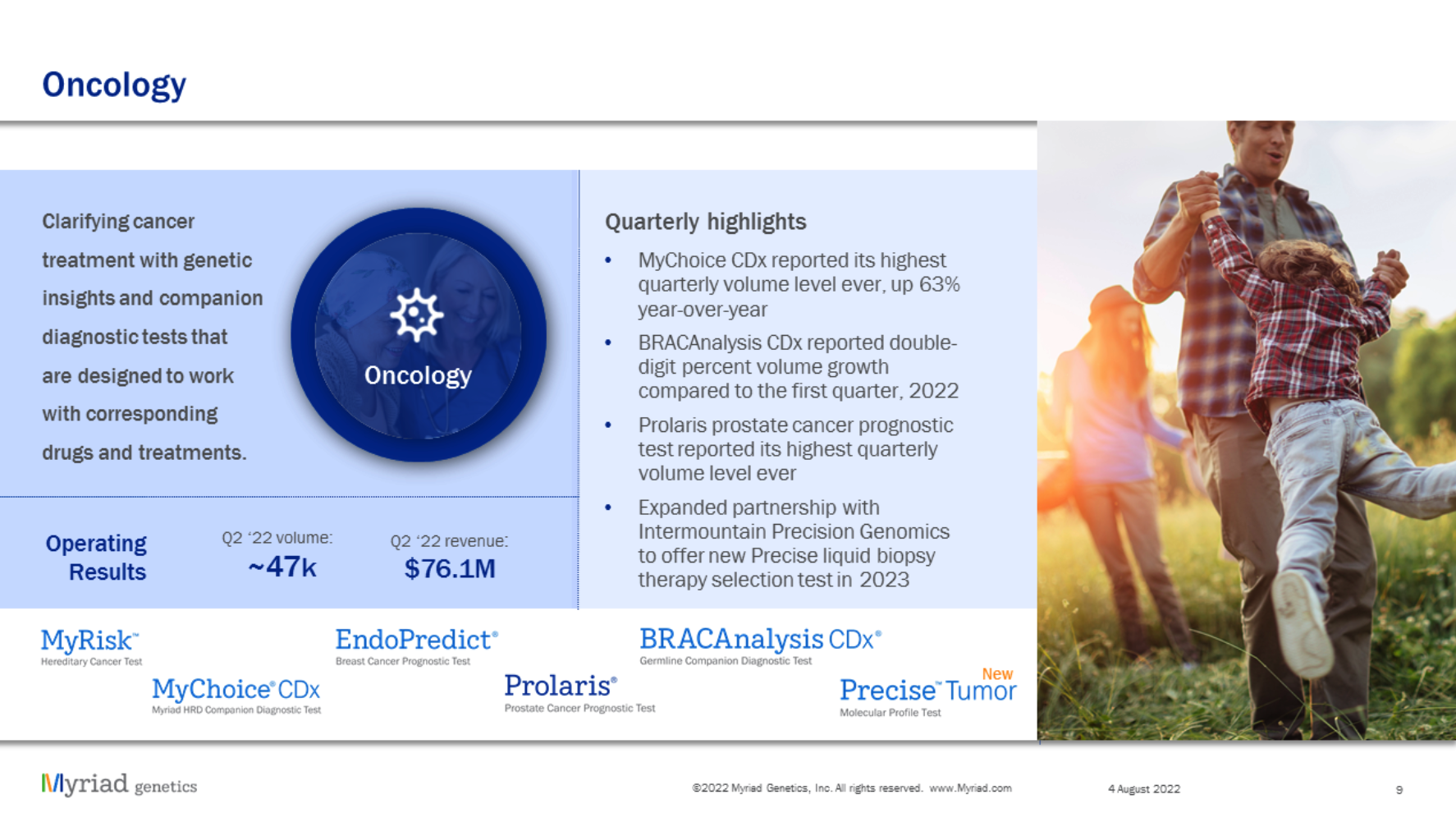

Myriad

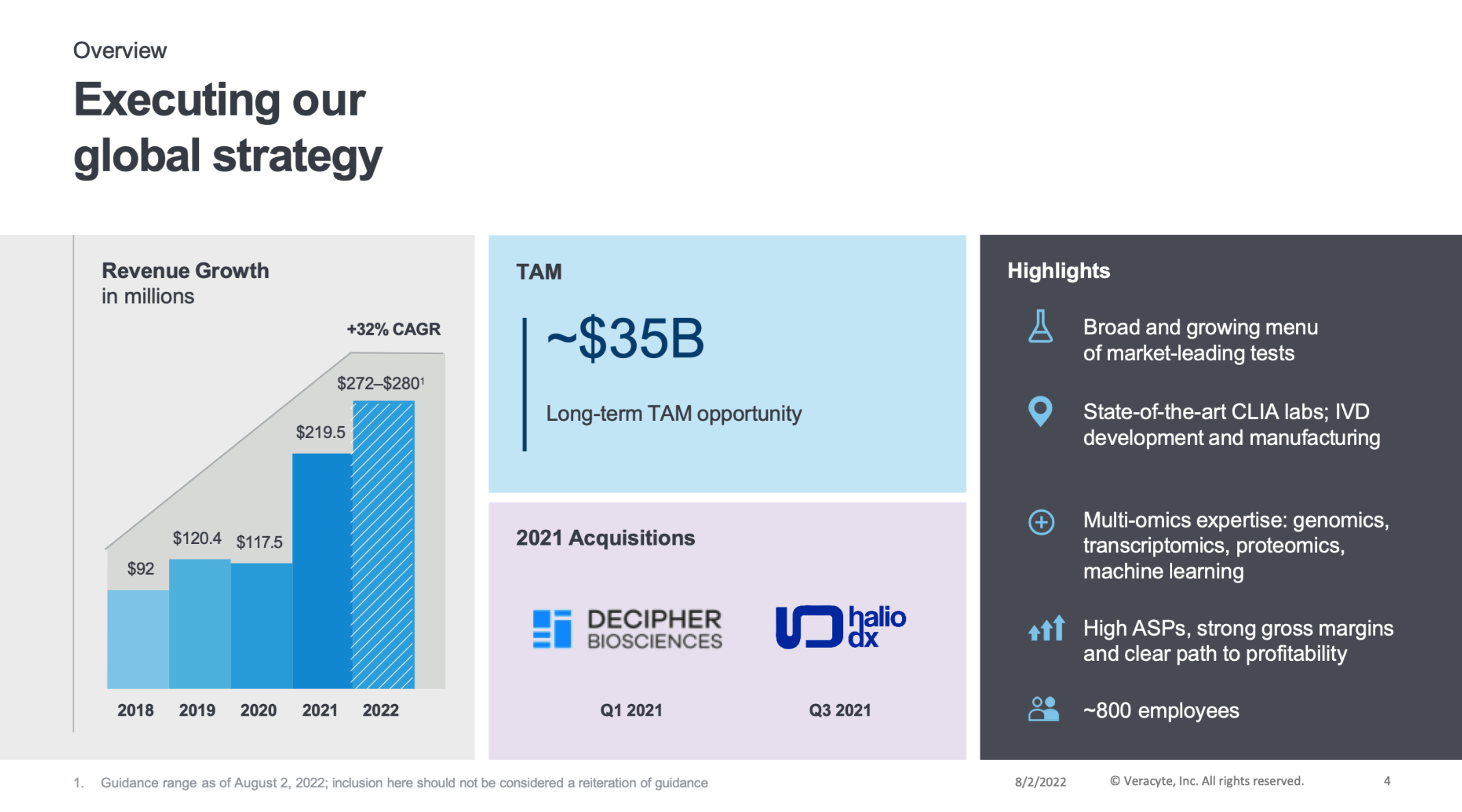

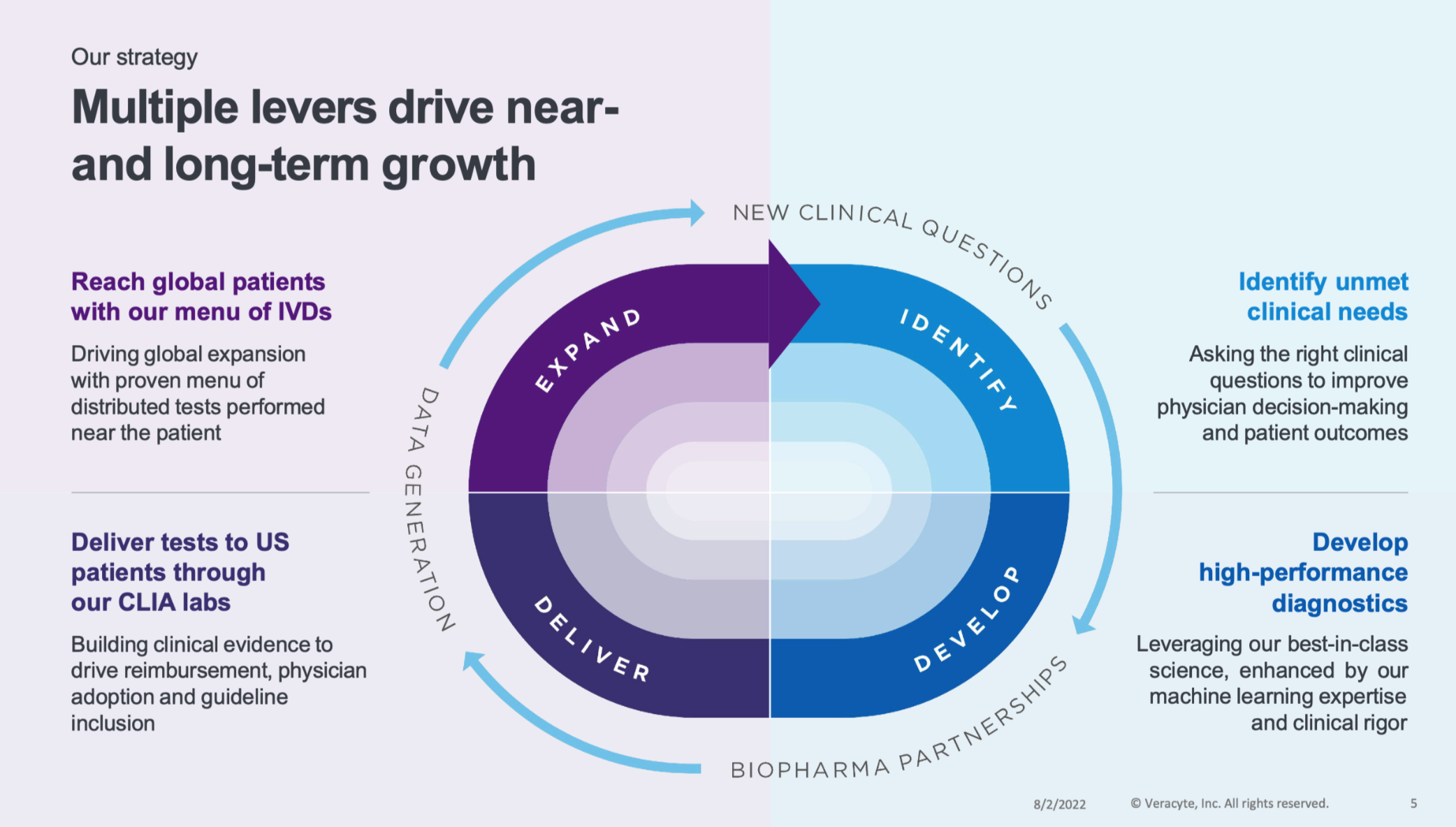

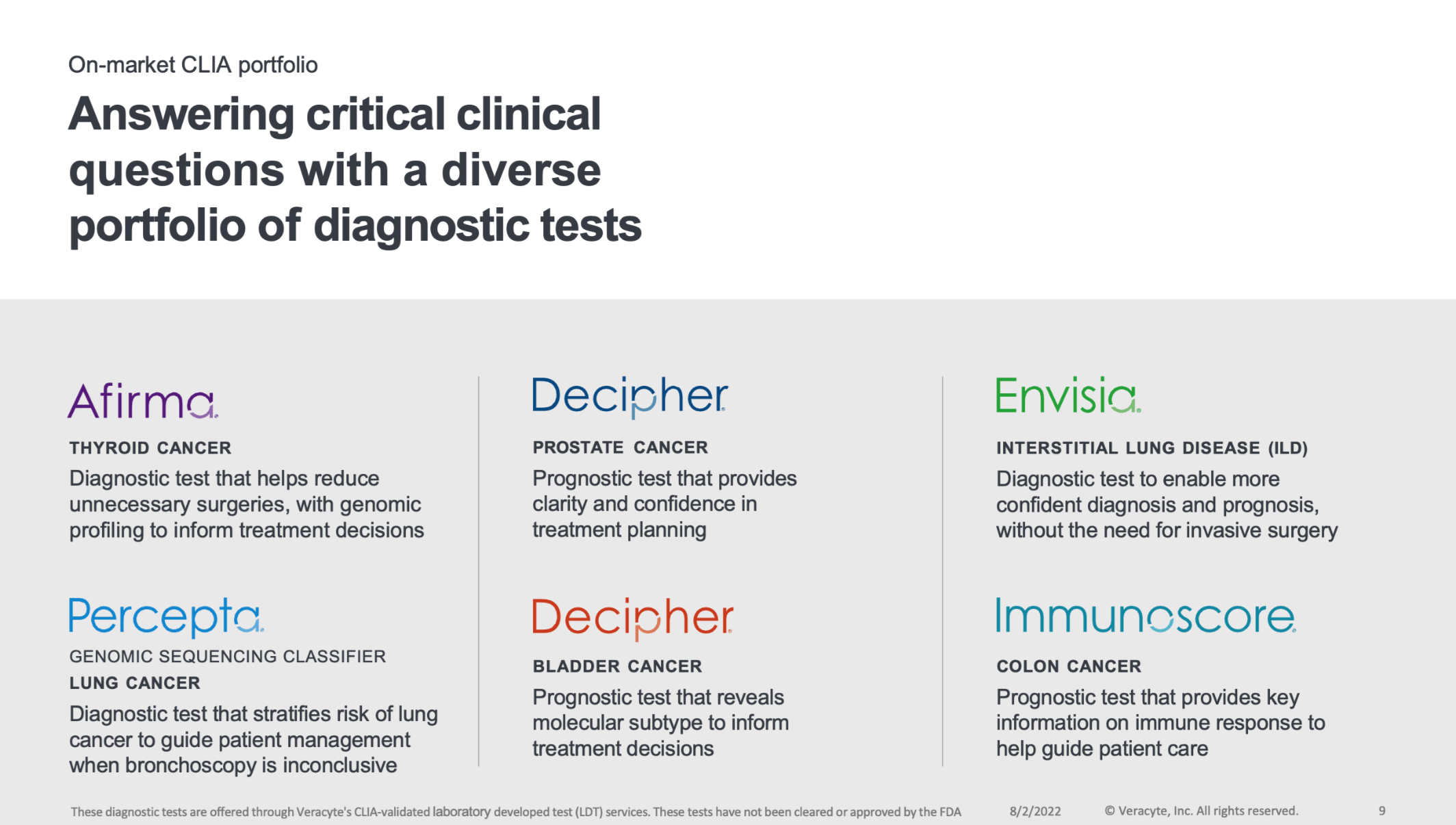

Veracyte

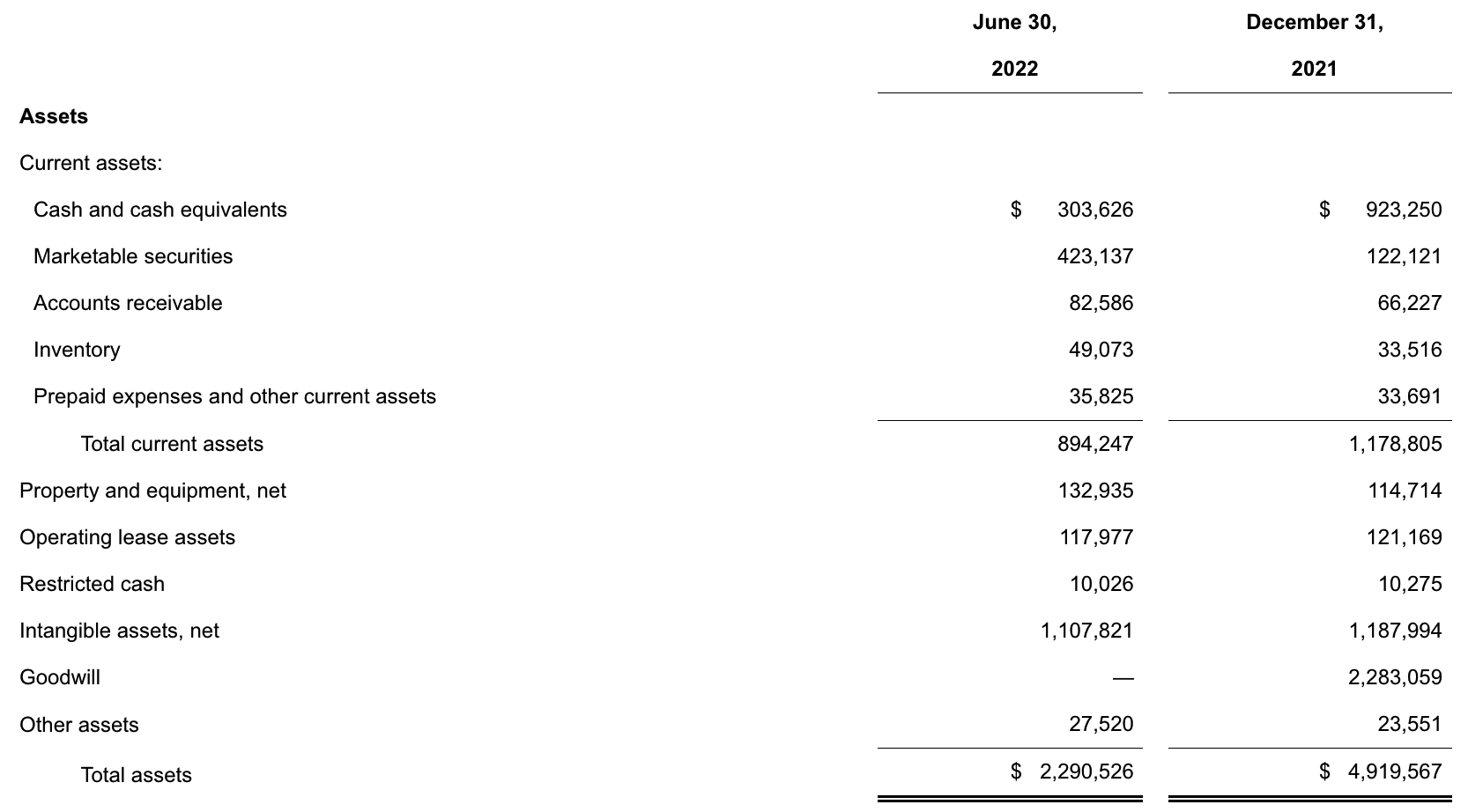

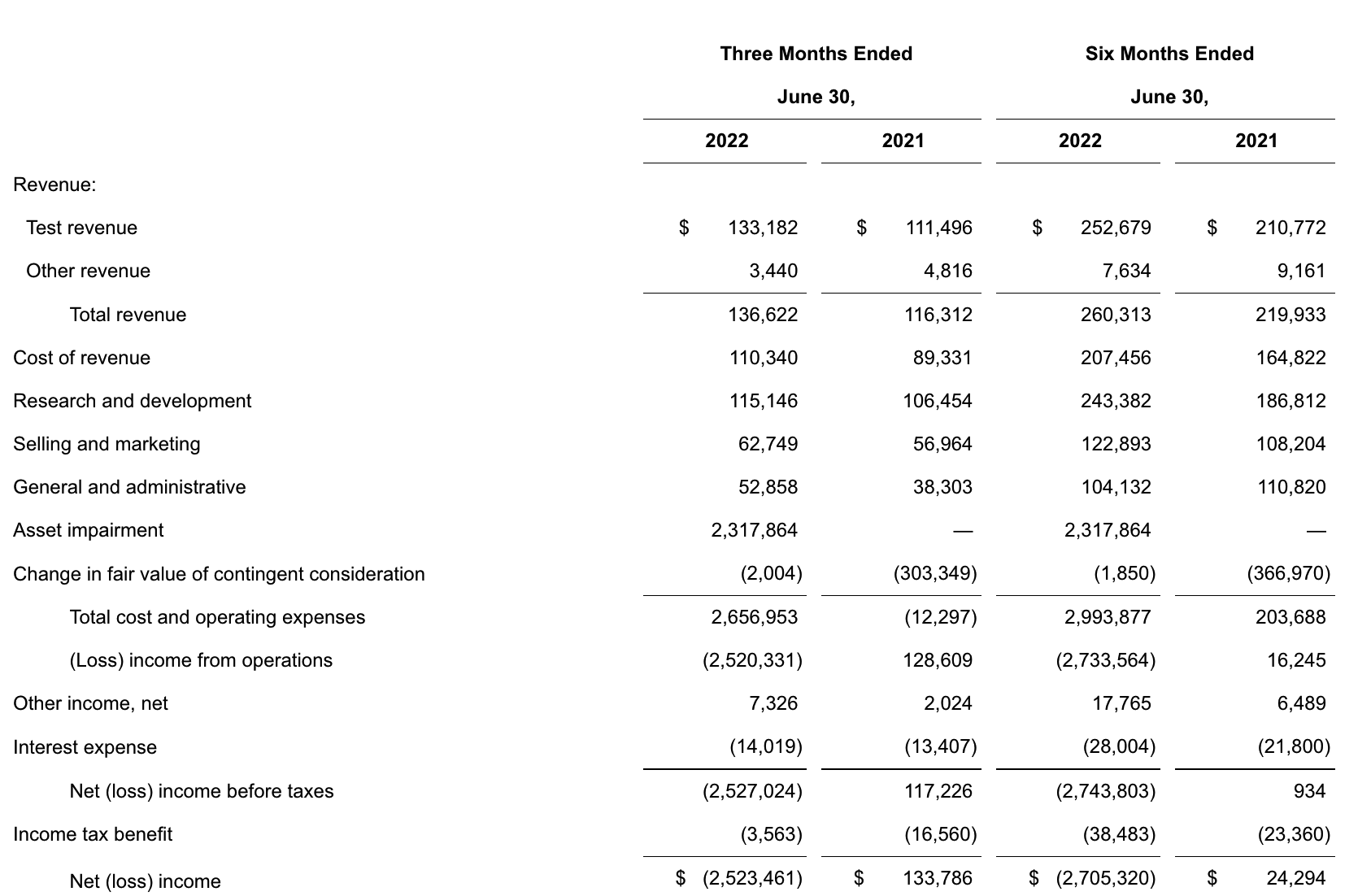

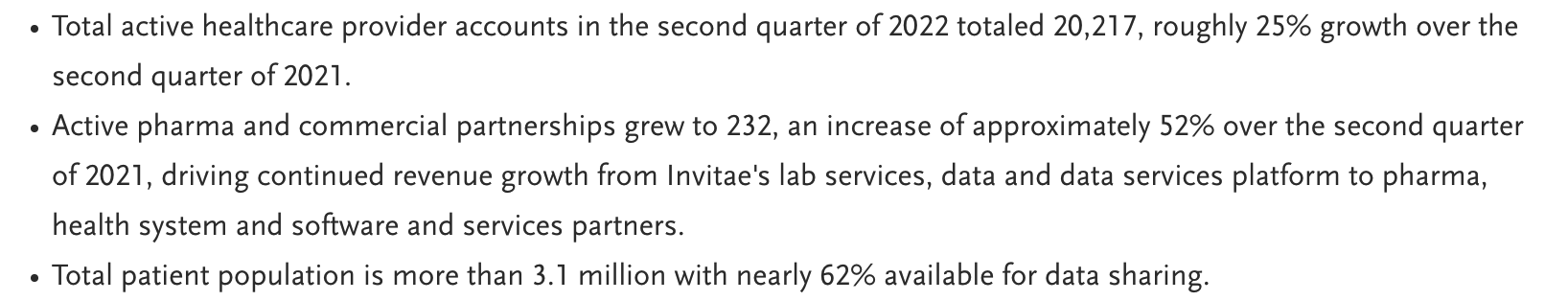

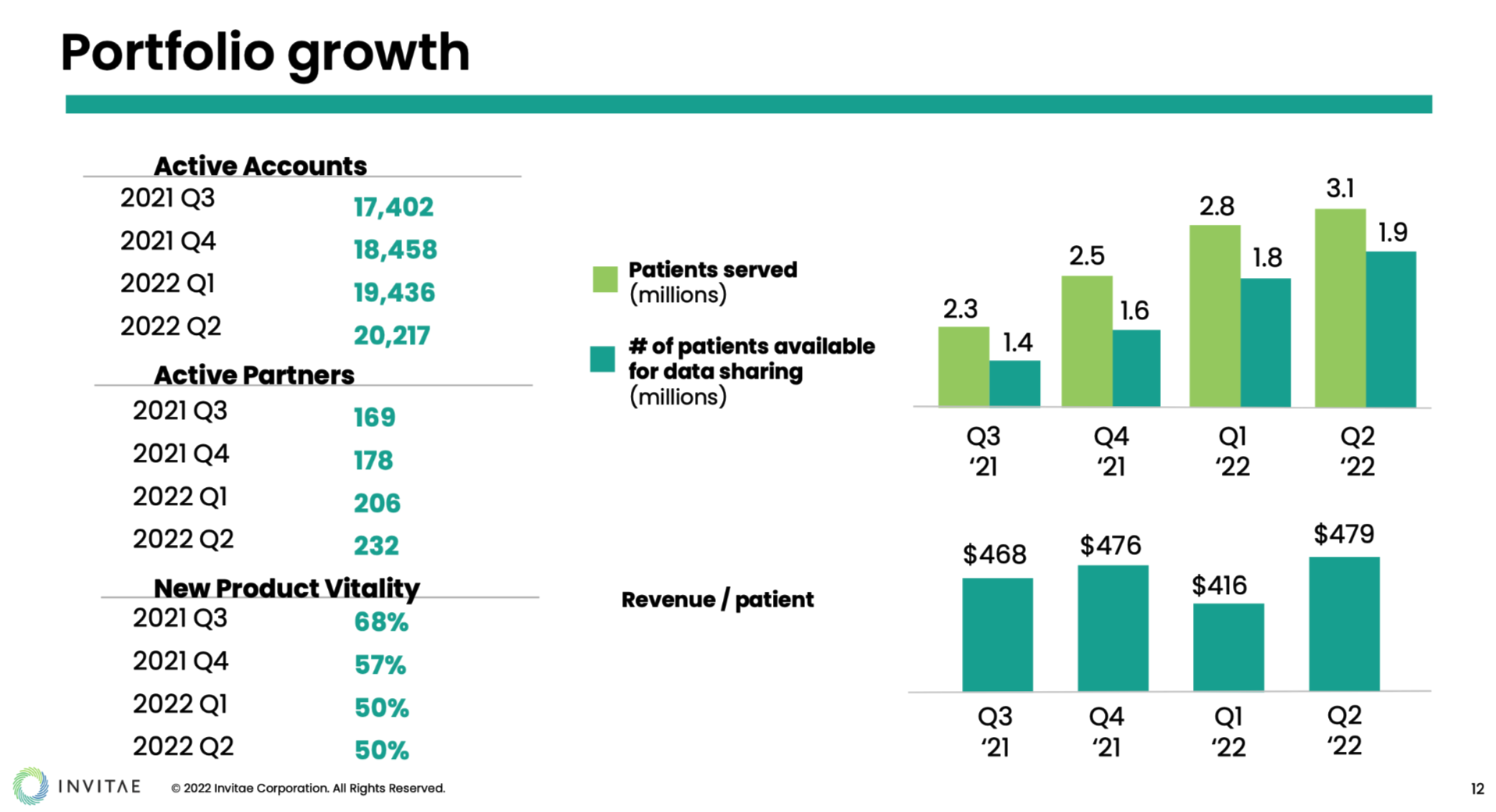

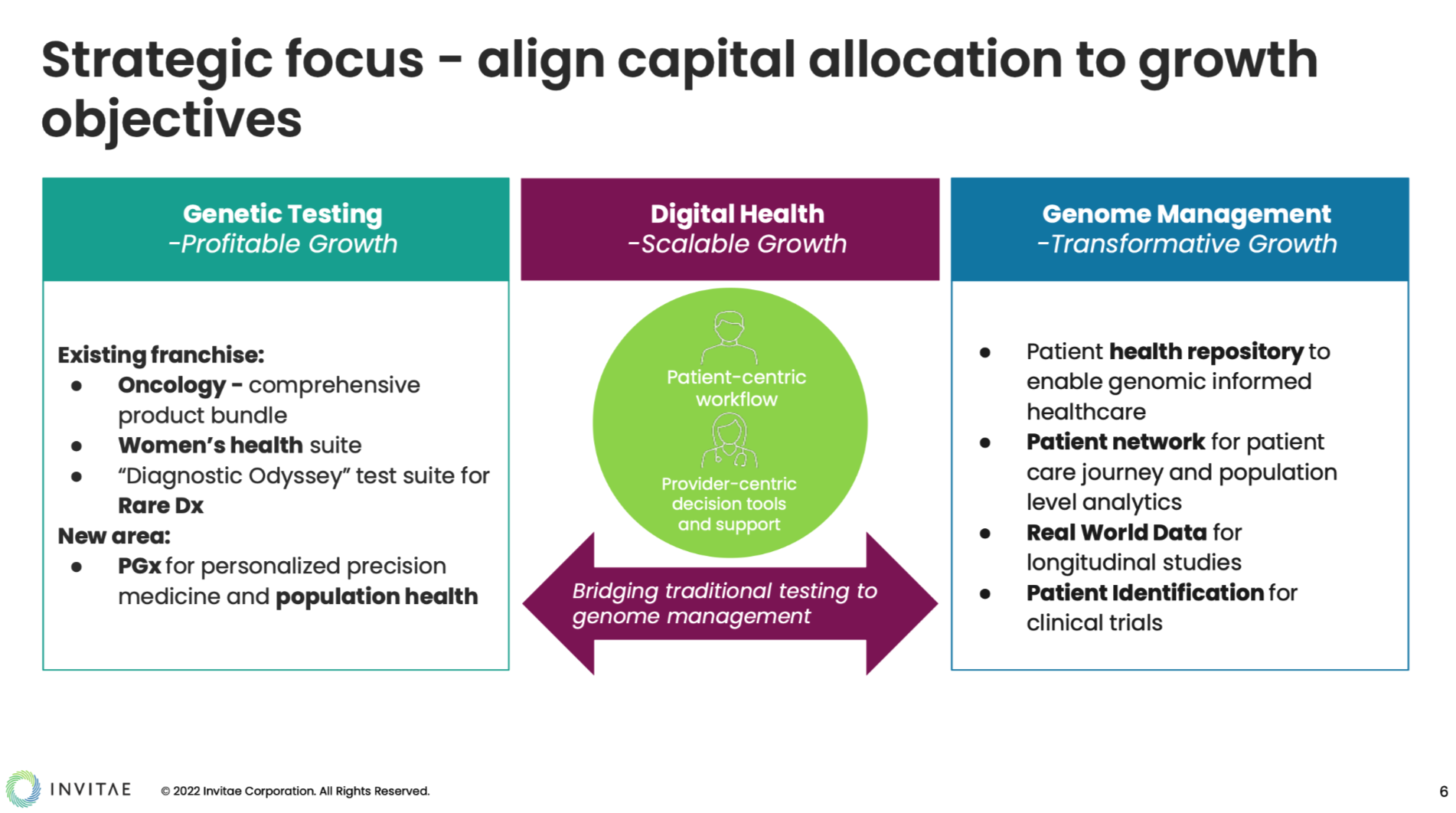

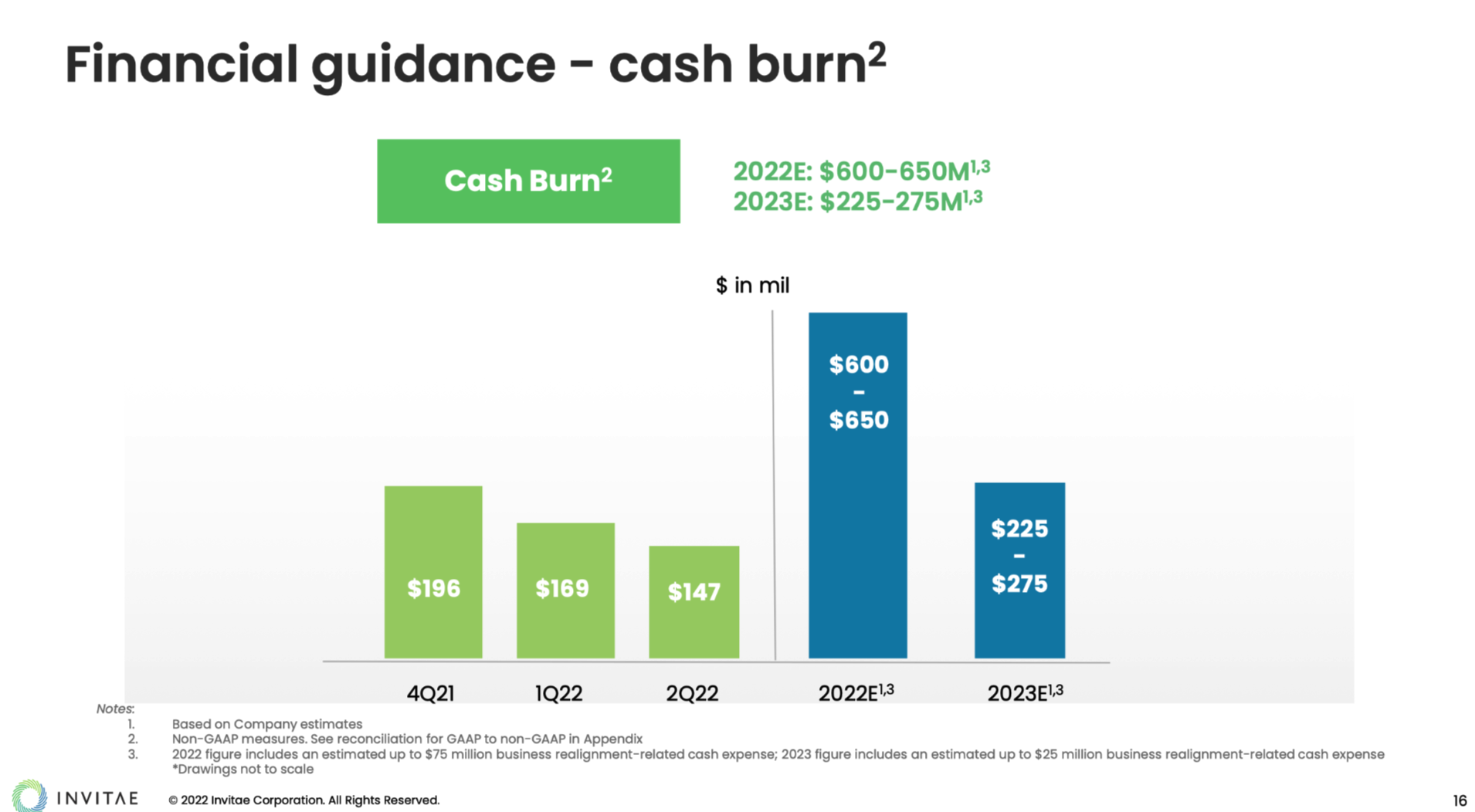

Invitae

Oncocyte

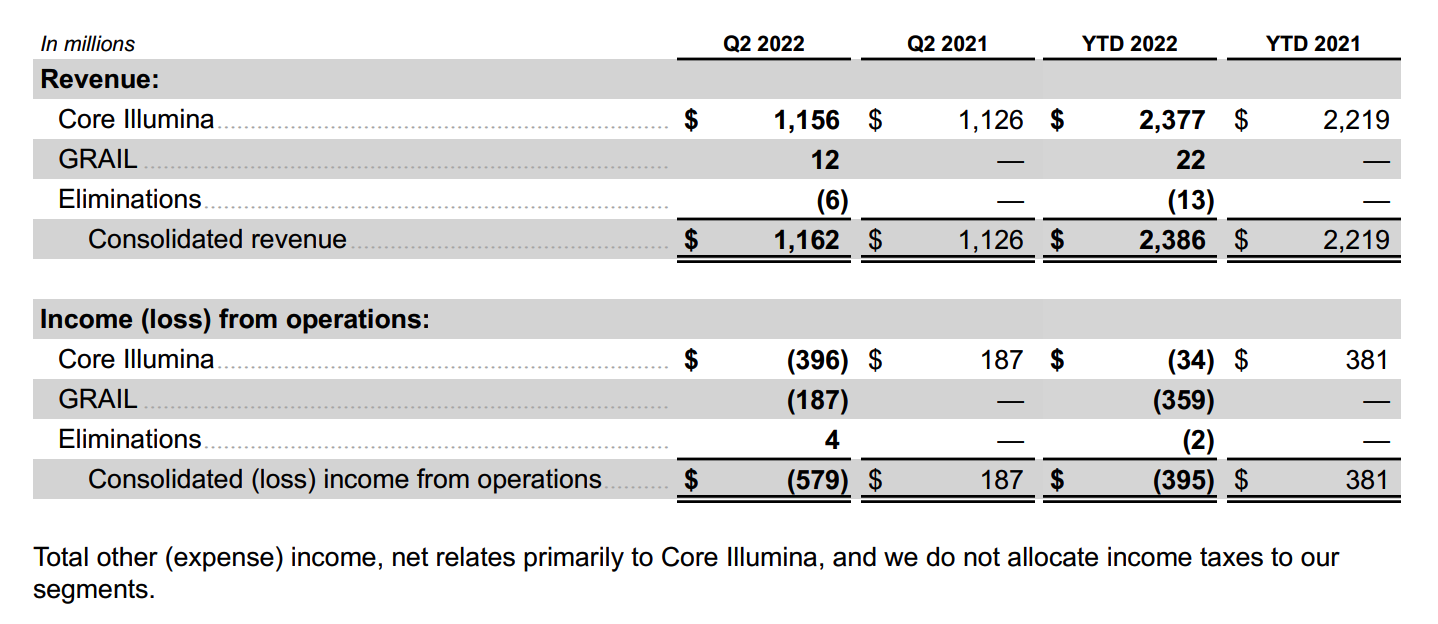

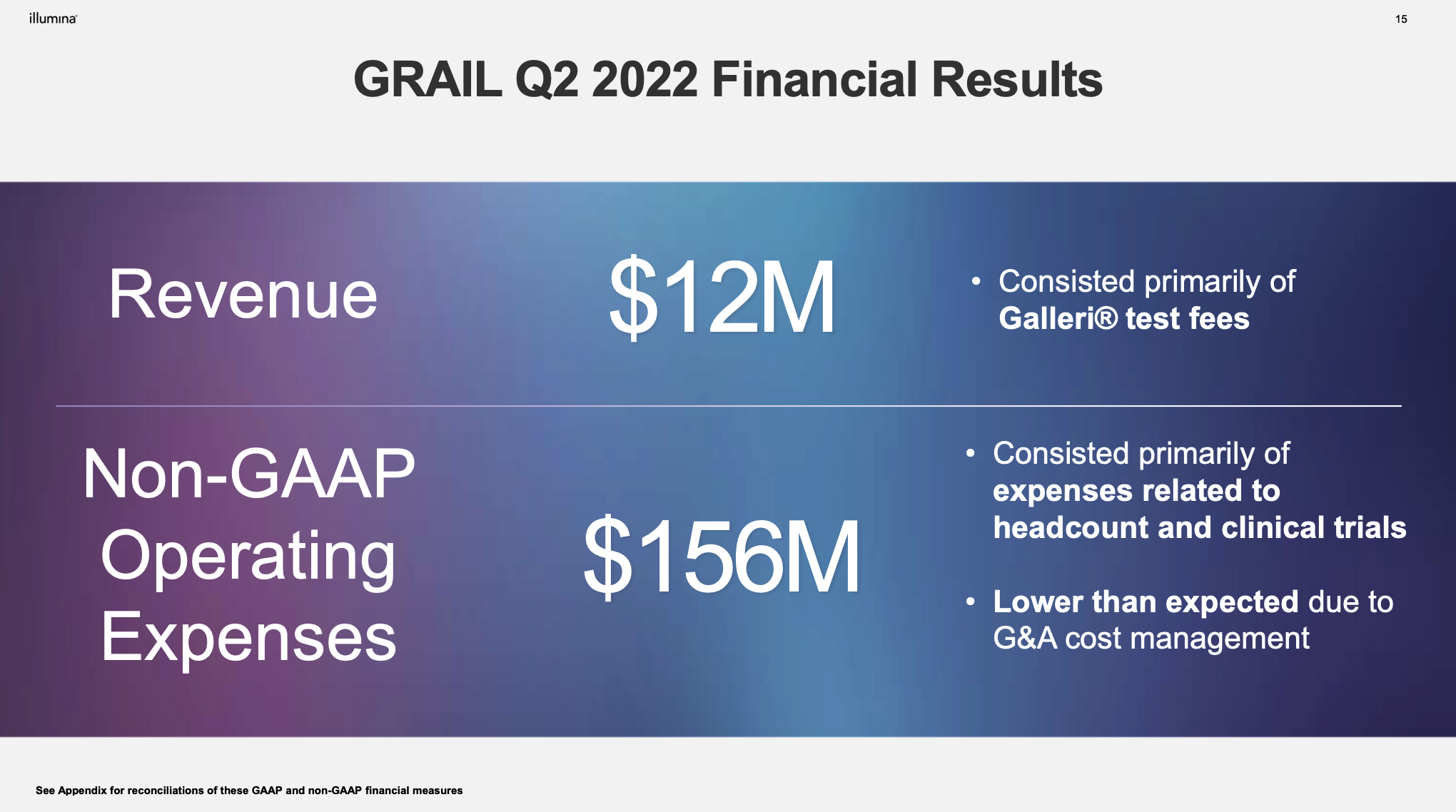

GRAIL

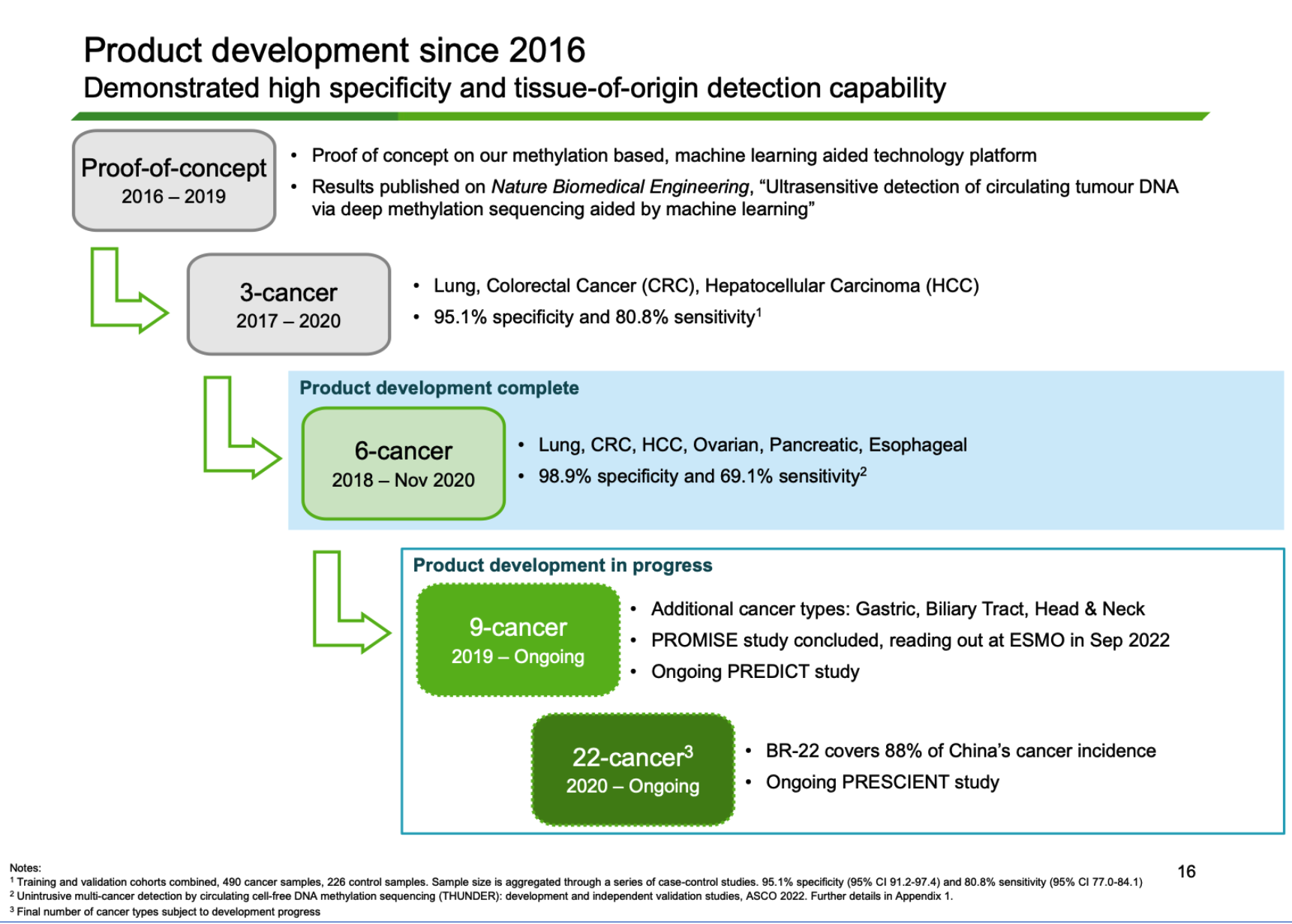

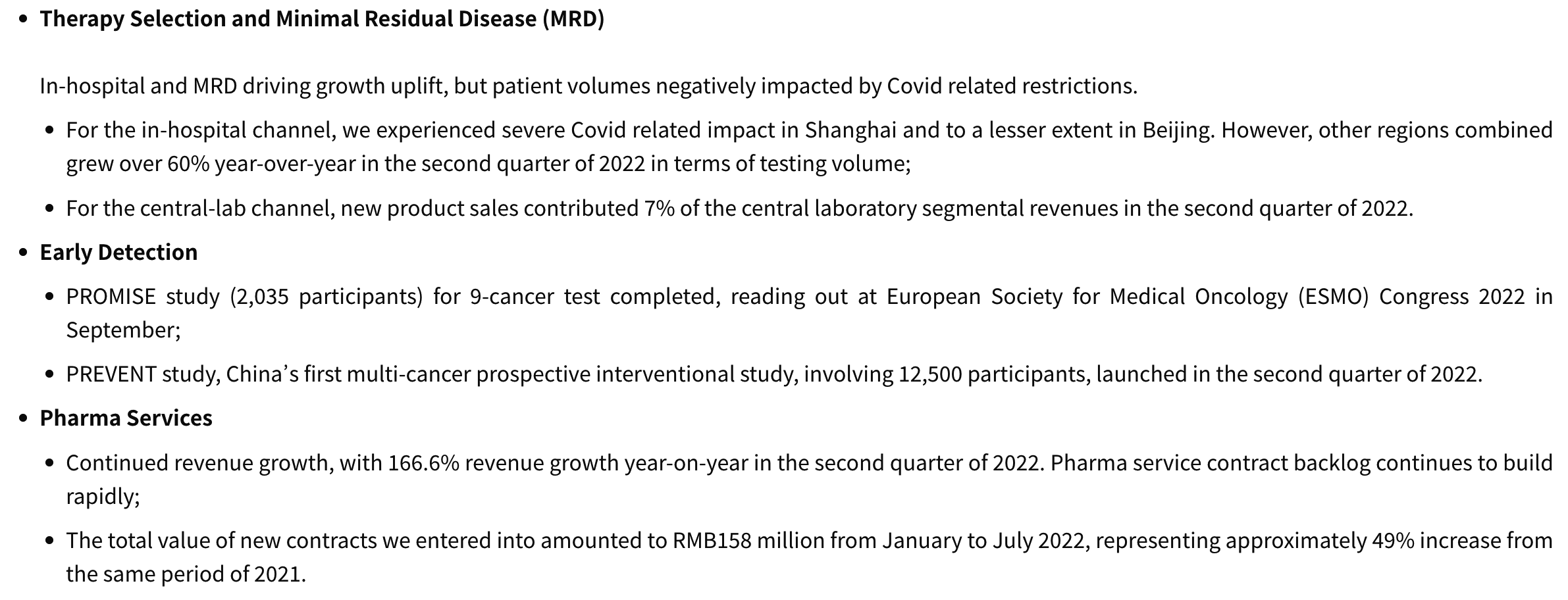

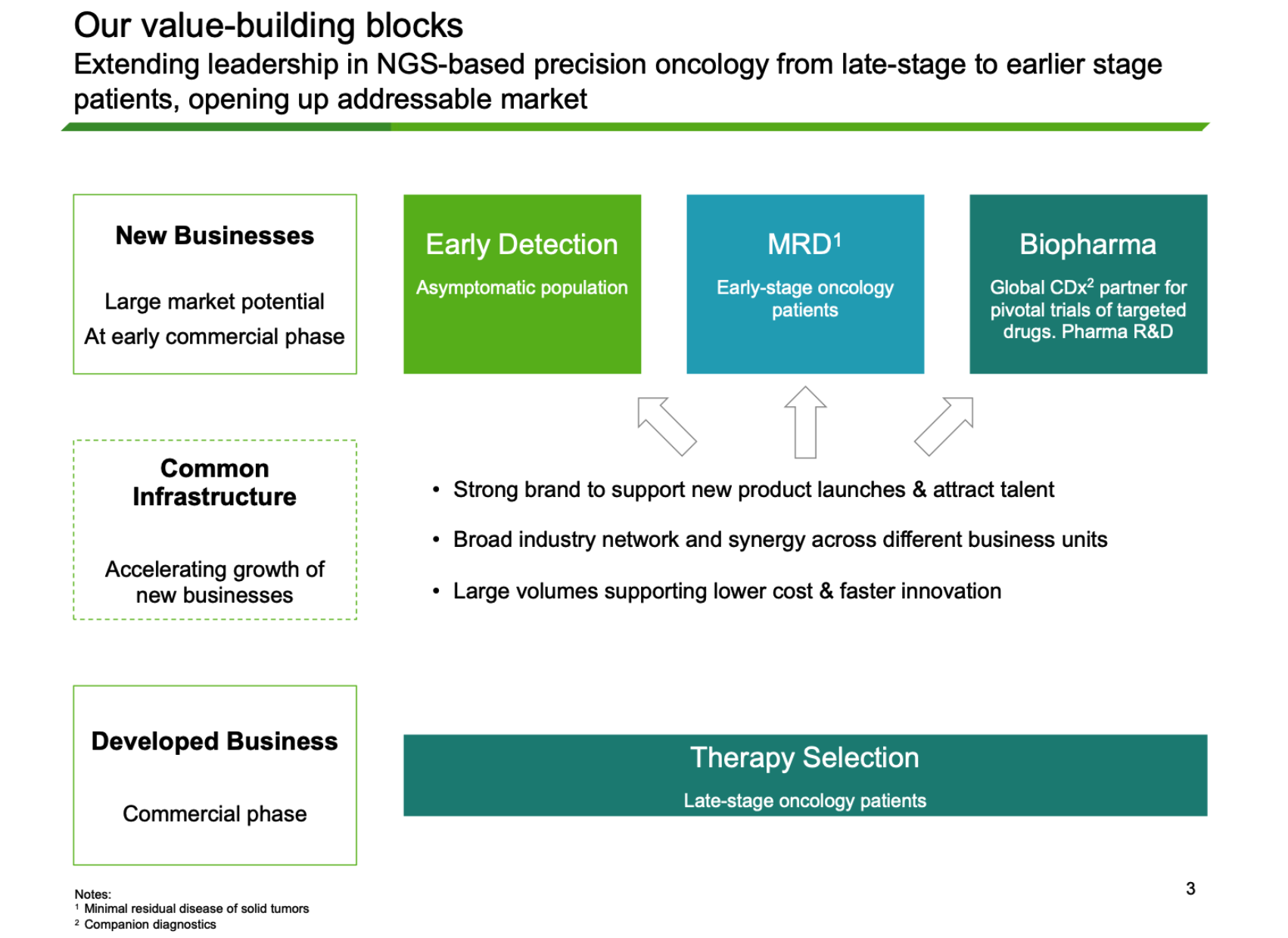

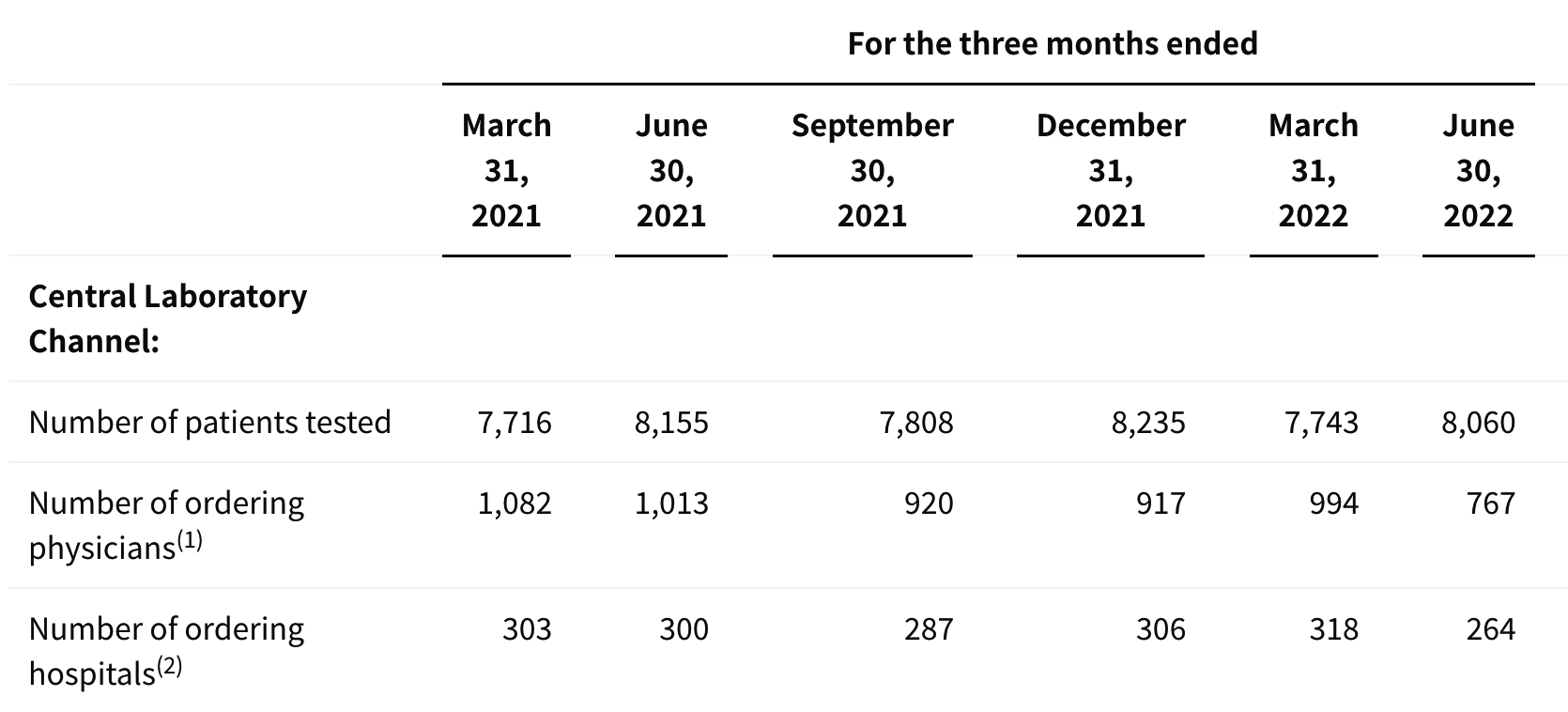

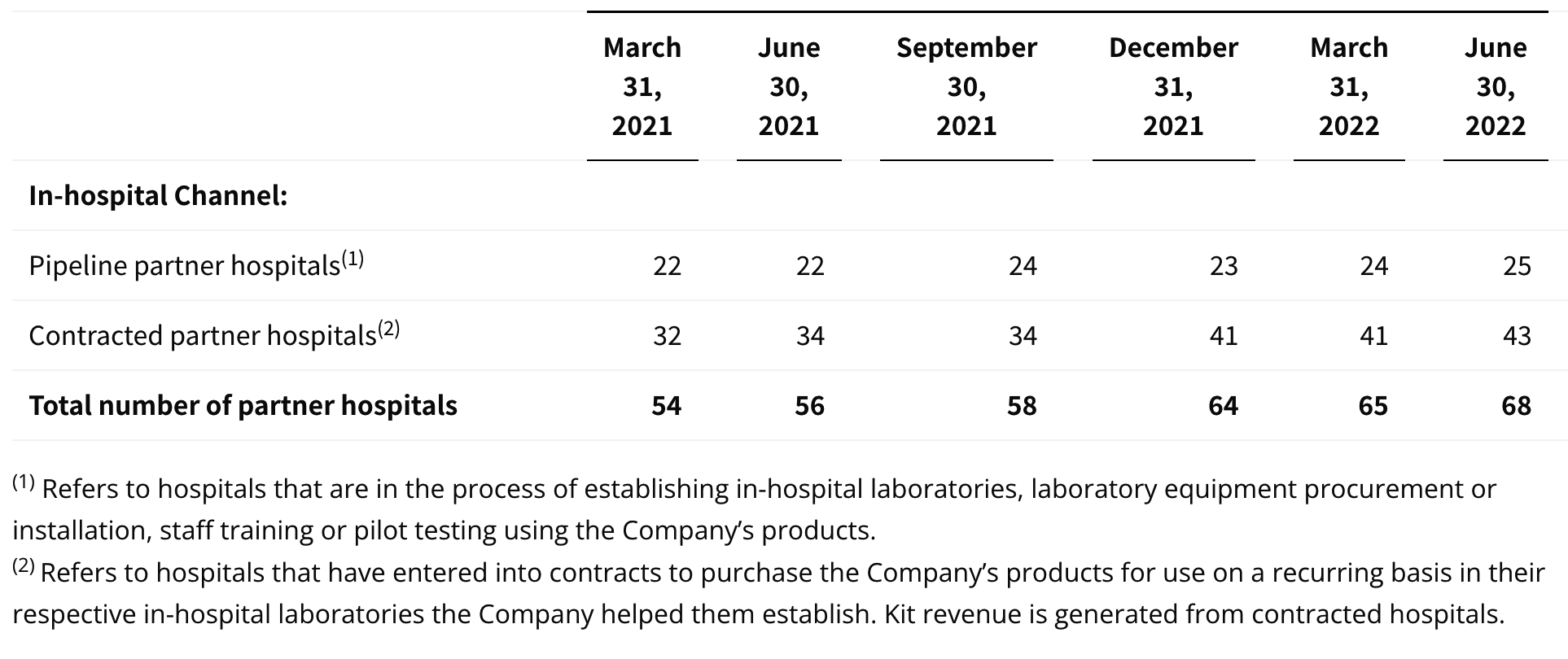

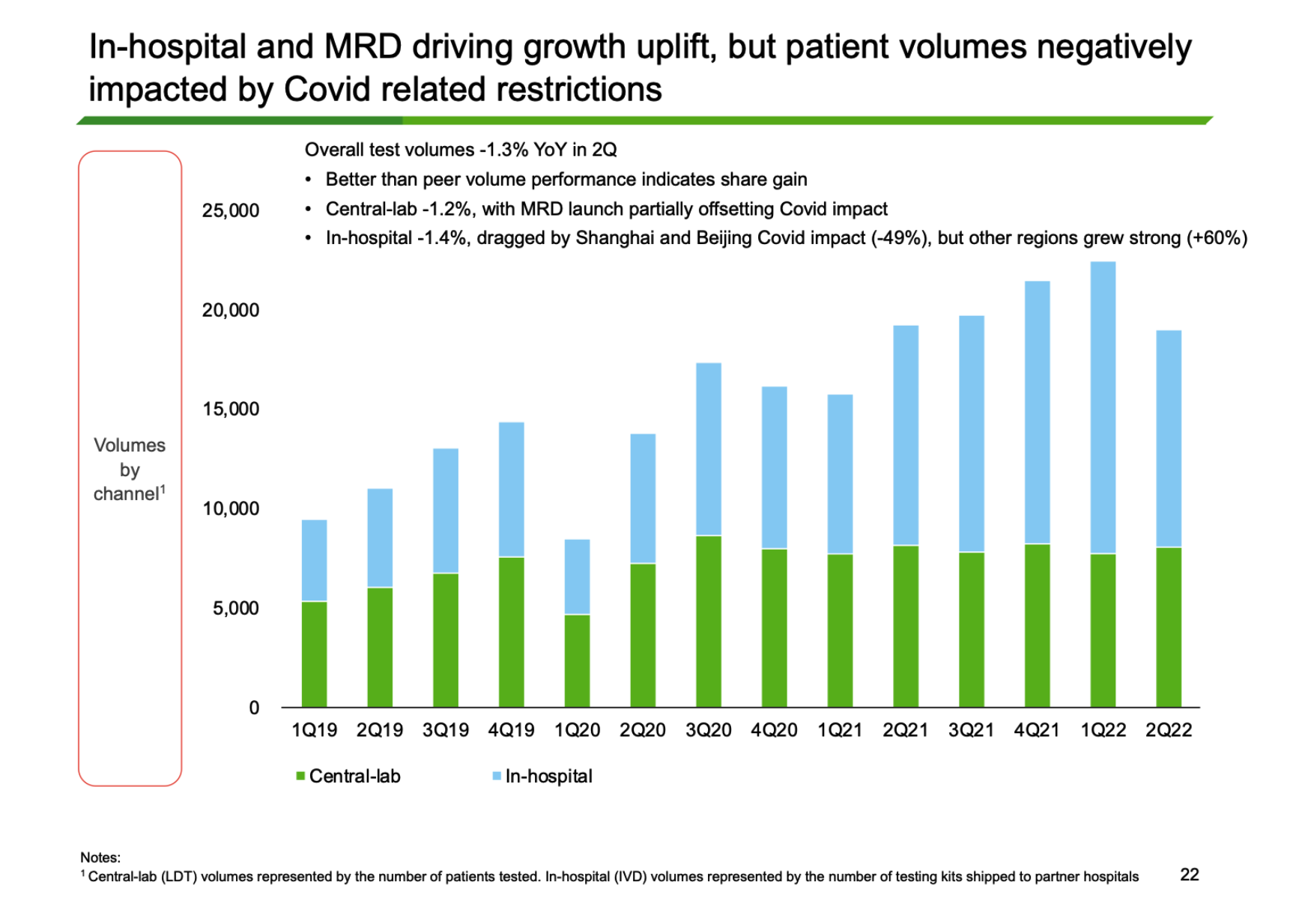

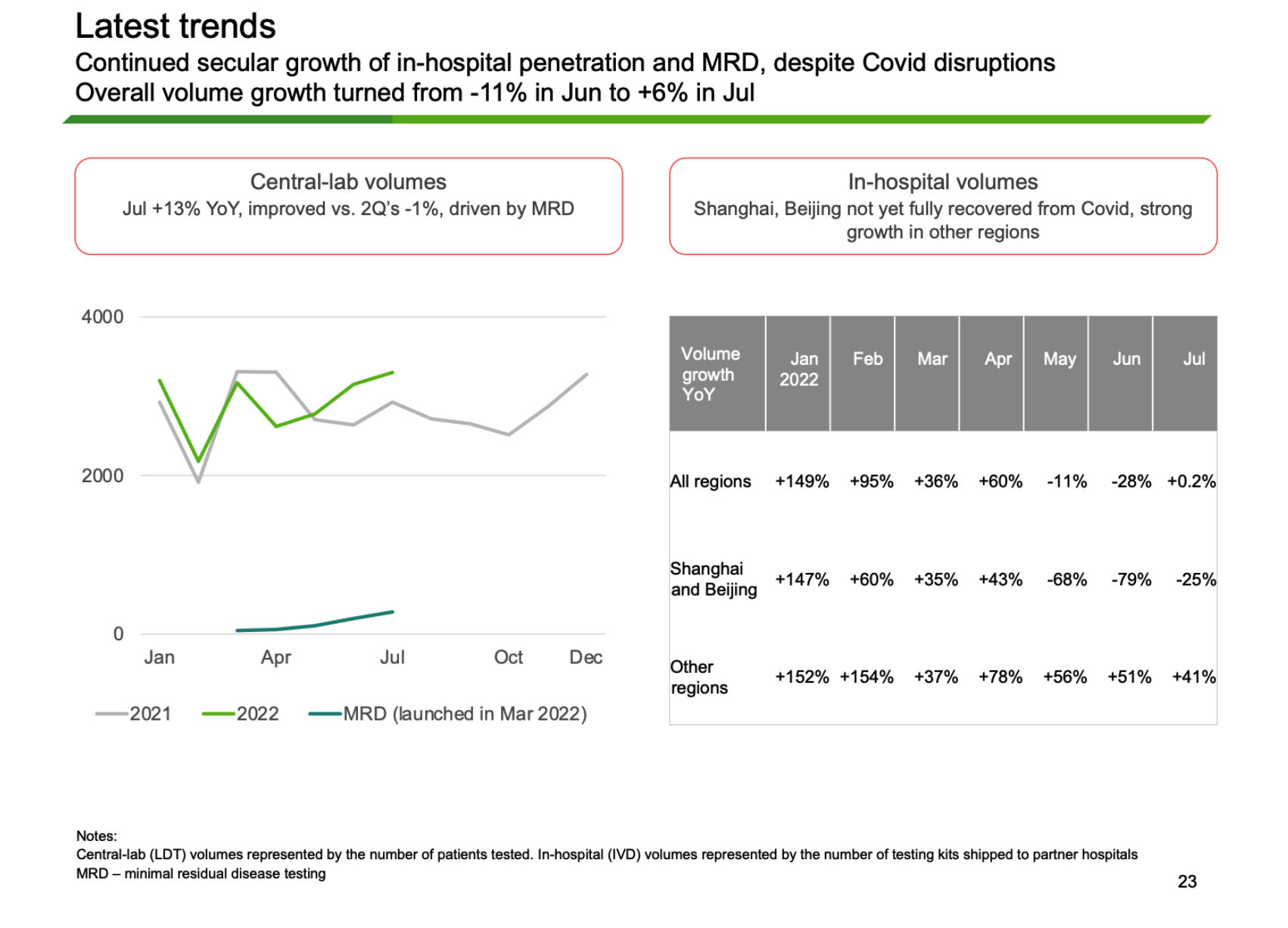

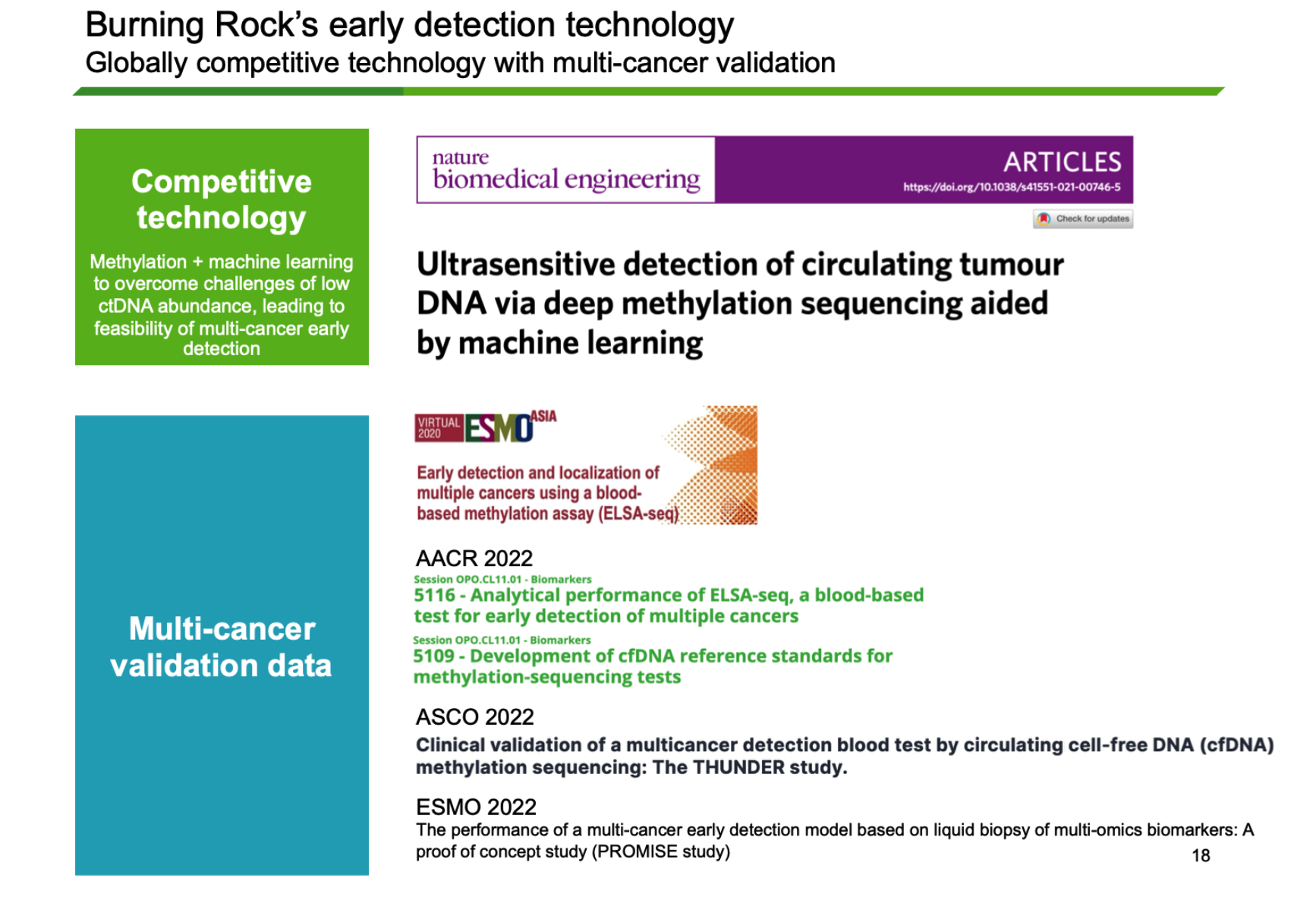

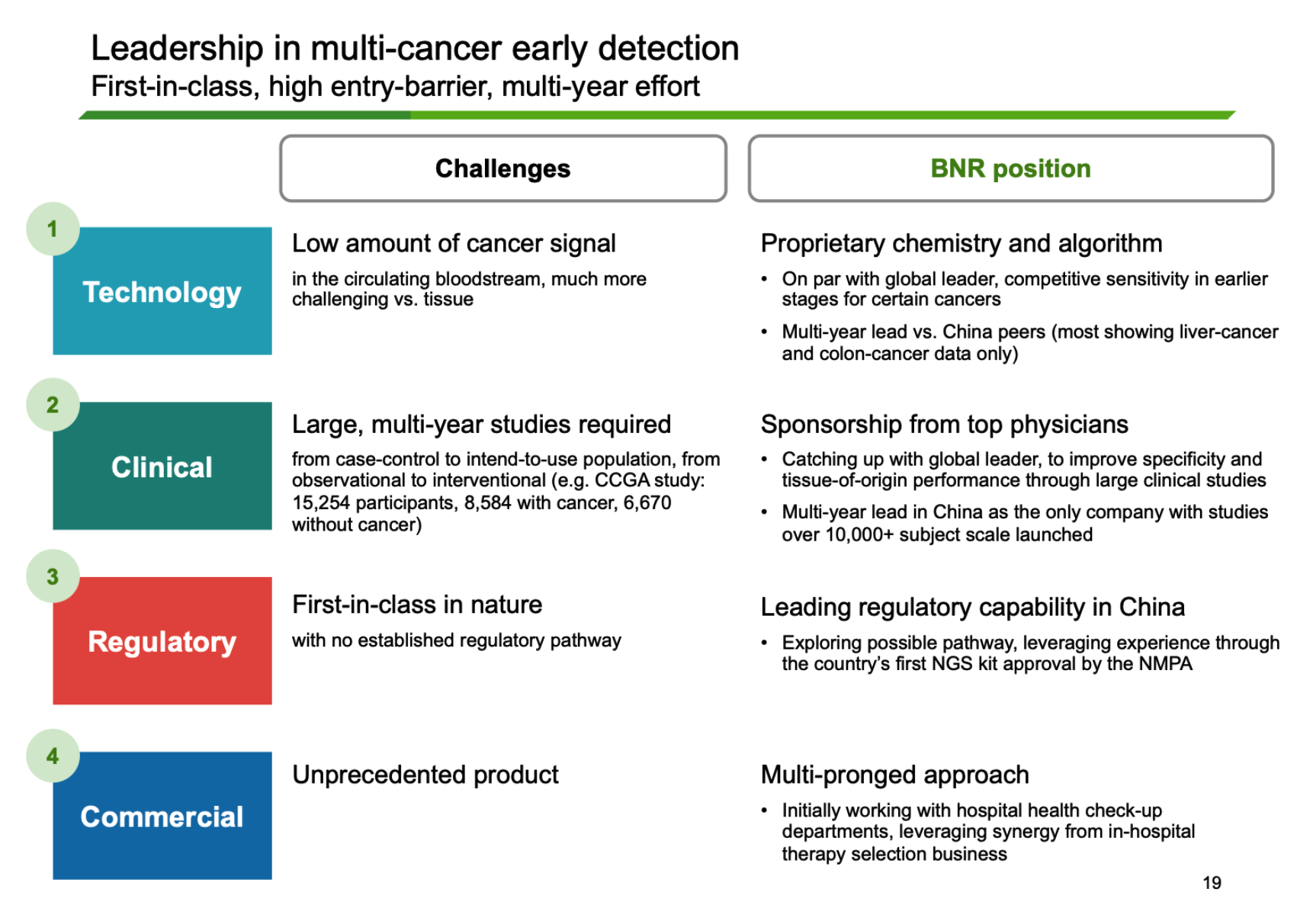

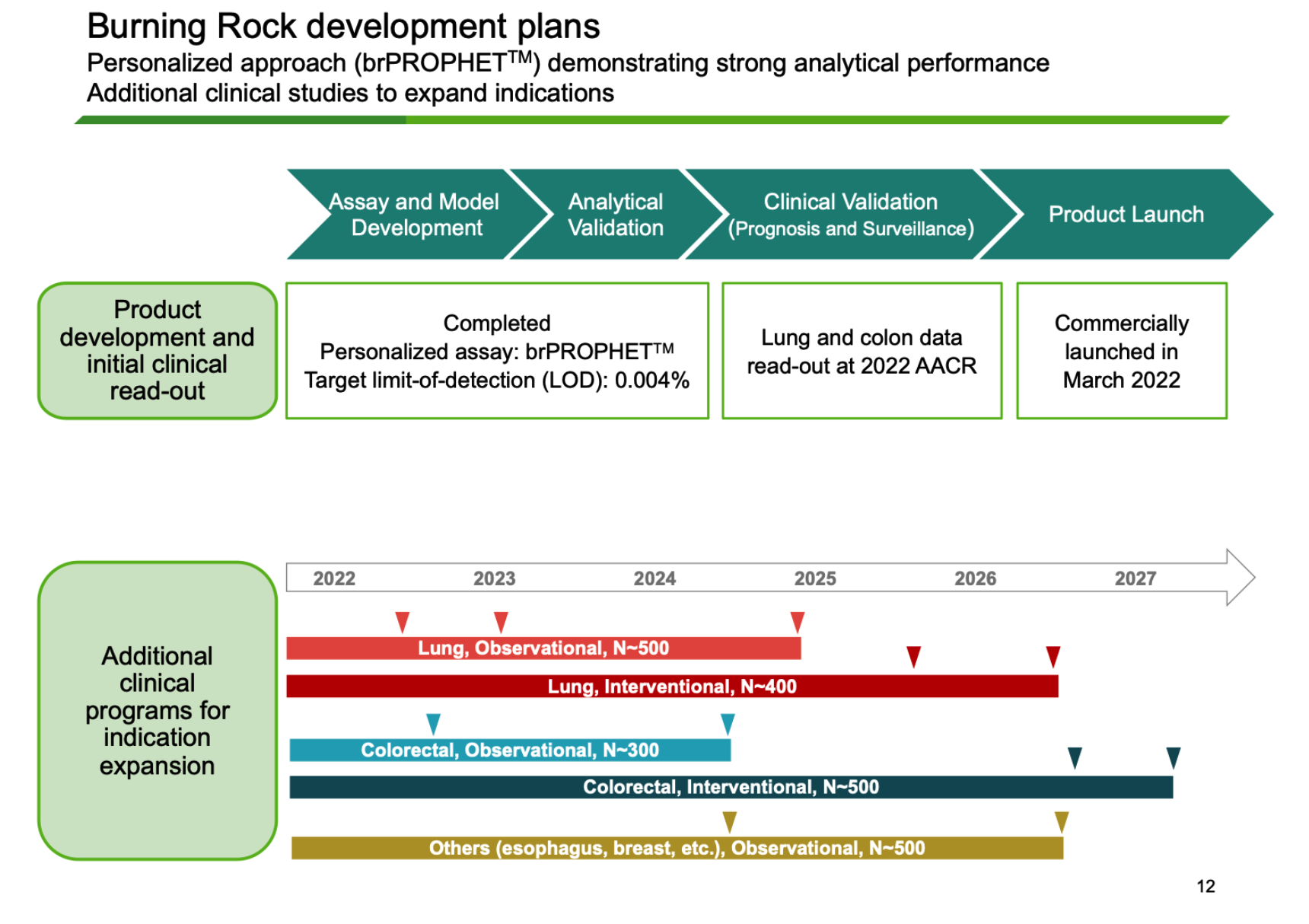

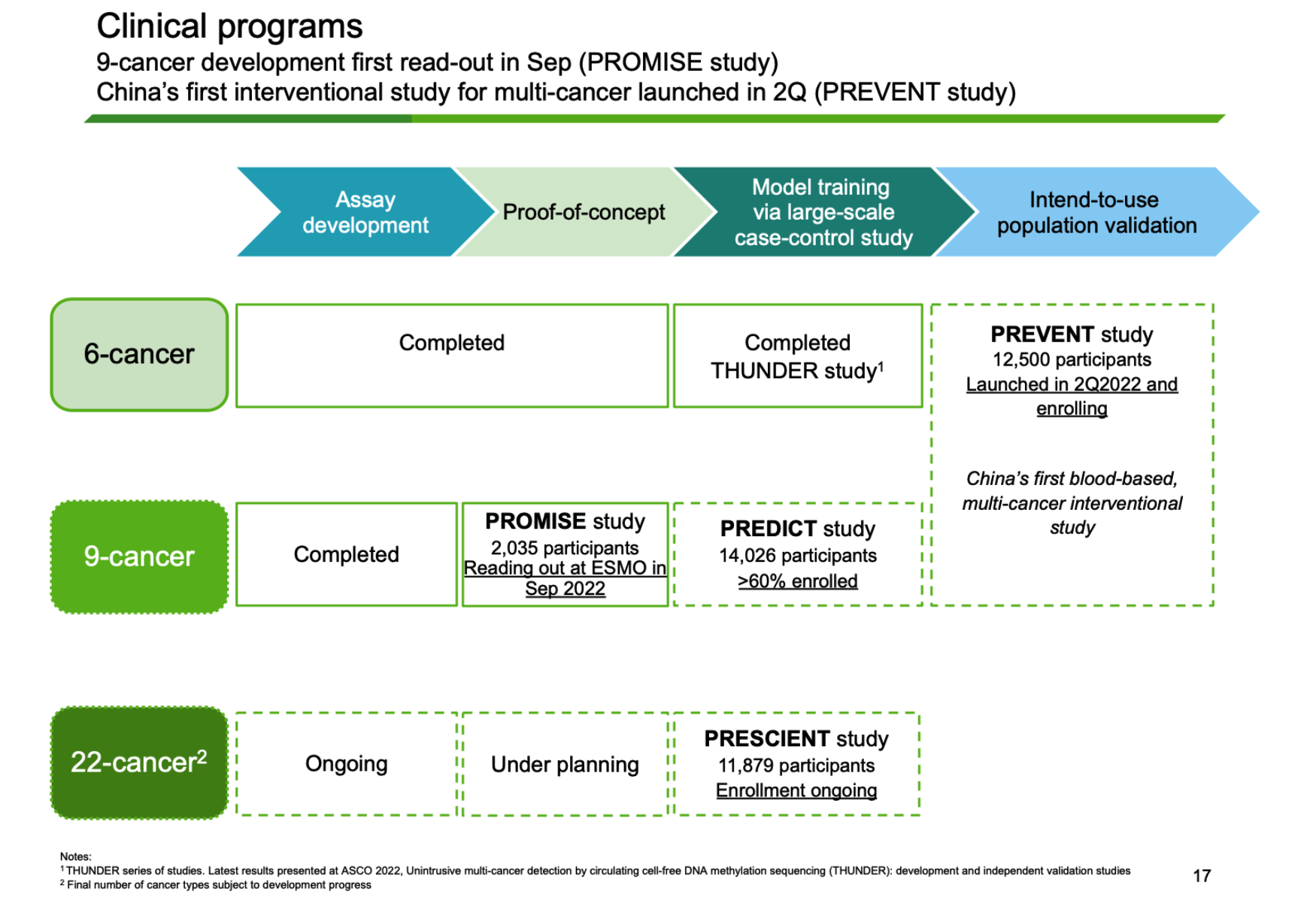

燃石医学

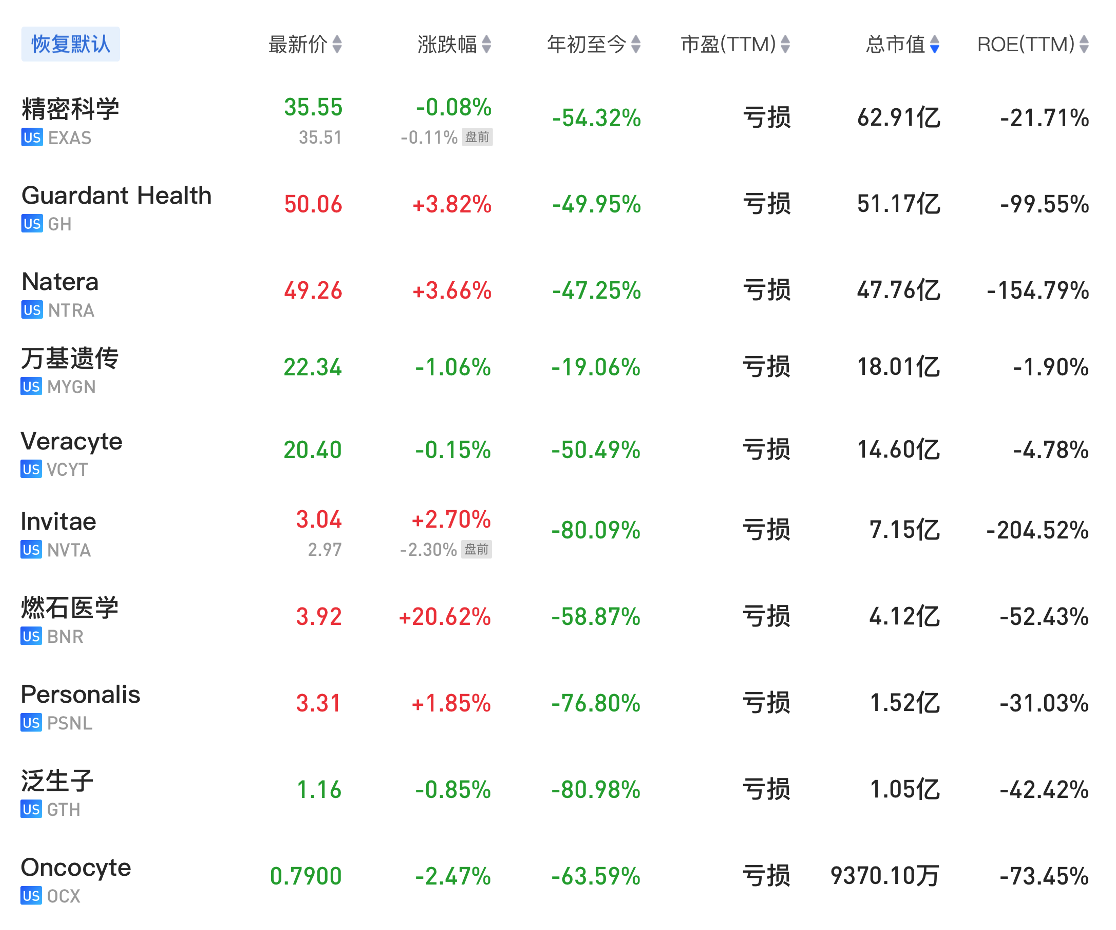

写在后面

· 分享链接 https://kaopubear.top/blog/2022-09-01-tumor-ngs-2022q2-financial-results/